Lorsque les entreprises effectuent des prestations de services ou assurent la livraison de marchandises, elles peuvent exiger un règlement comptant : toutefois, pour lutter contre la concurrence, ou pour se conformer aux usages de leur profession, elles sont le plus souvent obligées d’accepter, voire de proposer un règlement différé.

Pour garantir le paiement à l’échéance, le vendeur peut exiger la remise d’un document appelé effet de commerce, qui présente les

trois caractéristiques suivantes :

- il représente une créance d’argent d’un montant déterminé et ixigible à court terme ;

- il ne peut être payé qu’à celui qui détient matériellement le document ;

- il est négociable, c’est-à-dire qu’il peut se transmettre par endossement : cette qualité constitue sa principale utilité en rendant sa circulation rapide et facile.

Nous étudierons tour à tour la lettre de change, le billet à ordre et le warrant. les calculs et écritures comptables des effets de commerce sont dans cet article.

Table des matières

La lettre de change

La lettre de change ou traite remonte au Moyen Âge ; elle était utilisée par les banquiers pour permettre à leurs clients commerçants de se procurer des fonds sur une autre place, et leur éviter ainsi un transport de monnaie onéreux et dangereux.

Définition de la lettre de change

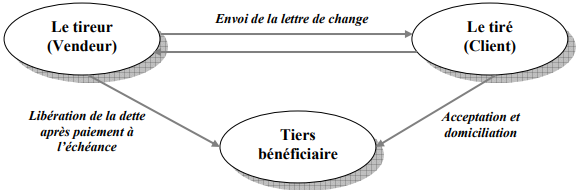

La lettre de change est un écrit par lequel une personne appelée tireur (le créancier, c’est-à-dire le fournisseur) invite une autre personne appelée tiré (le débiteur, c’est-à-dire le client) à payer une certaine somme (montant facturé), à une date déterminée (date d’échéance), à une troisième personne appelée bénéficiaire (souvent le tireur ou son banquier).

La lettre de change met en présence trois personnes : le tireur, le tiré et le bénéficiaire.

- Le tireur : c’est lui qui prend l’initiative d’émettre la lettre de change et invite, de ce fait, le tiré (son débiteur, son client) à payer.

- Le tiré : c’est lui qui doit payer à l’échéance la somme indiquée ; il doit avoir une dette à l’égard du tireur ; c’est cette dette qui constitue la provision.

- Le bénéficiaire : c’est à lui que le tiré doit payer ; le bénéficiaire peut être le tireur lui-même ou une tierce personne désignée par lui et à qui il doit de l’argent (clause à ordre).

La lettre de change est toujours un acte de commerce, quelle que soit la qualité de ses signataires ou quel que soit le motif de sa création.

Seules les personnes majeures peuvent s’engager par lettre de change.

Forme

Mentions obligatoires

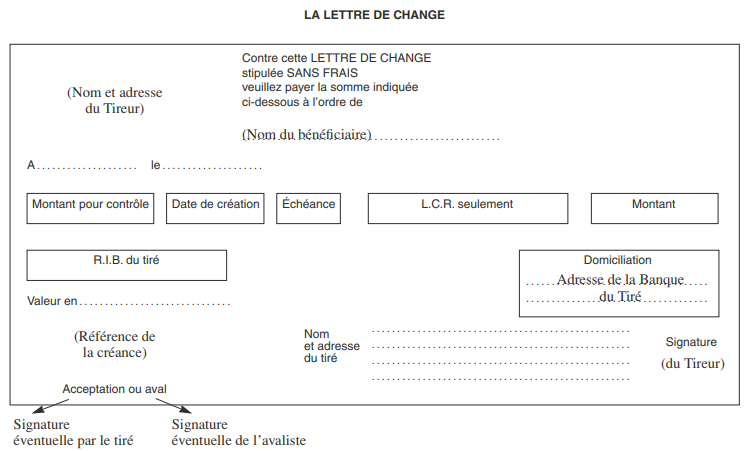

Pour être valable, la lettre de change doit comporter un certain nombre de mentions :

- le mot « lettre de change » inséré dans le texte même du titre et exprimé dans la langue employée pour la rédaction de ce titre ;

- l’ordre de payer une certaine somme (en chiffres et en lettres) ;

- le nom de celui qui doit payer (le tiré) ;

- l’échéance ;

- le lieu de paiement ;

- le nom du bénéficiaire ;

- la date et le lieu de création ;

- le nom et la signature du tireur (celui qui émet la lettre de change).

À l’exception des trois mentions suivantes : date d’échéance, lieu de paiement et lieu de création, toute omission dans les mentions obligatoires prévues ci-dessus, a pour conséquence de faire du titre un simple billet négociable auquel le droit particulier de la lettre de change ne peut s’appliquer et dont le porteur ne peut, notamment, exercer de recours contre les endosseurs.

Précisions complémentaires et autres mentions

- L’échéance

Si l’échéance n’est pas précisée, la lettre de change est supposée être à vue. On a ainsi plusieurs possibilités d’échéance :

- À une certaine date : la date est indiquée avec précision (par exemple, le 28 février de l’année N) ; il s’agit du cas le plus fréquent.

- À un certain délai de date : le délai court à compter de la date de création. A 30 jours de date signifiera à 30 jours de la création de l’effet (ex. : si l’effet est créé le 30 juin, il sera à échéance du 30 juillet).

- À vue : dès sa présentation au paiement (si je la présente au paiement le 10 février, l’échéance est le 10 février).

- À un certain délai de vue : le délai court à compter de l’acceptation de la lettre de change c’est-à-dire à compter de l’engagement de payer du tiré (ex. : la lettre est acceptée le 15 août et est créée à 30 jours de vue ; l’échéance est le 14 septembre. Une autre lettre, créée à 2 mois de vue, est acceptée le 15 août ; son échéance sera le 15 octobre).

La plupart du temps, l’échéance est fixée à une date précise (souvent le 10 ou le dernier jour du mois.

L’échéance, fixée à un certain nombre de jours de date ou de vue sera calculée sur le nombre exact de jours de chaque mois ; au contraire, l’échéance fixée à un certain nombre de mois de date ou de vue sera calculée sur le nombre de mois quel que soit le nombre de jours de chaque mois.

- Le lieu de paiement

L’effet est de droit payable au domicile du tiré, mais presque toujours, pour des raisons pratiques, celui-ci chargera sa banque de le régler par le débit de son compte. On dit dans ce cas que l’effet est domicilié.

Domicilier un effet, c’est donc faire assurer le paiement de cet effet par un tiers (Banque, CCP, etc.) qui débitera le compte du tiré du montant porté sur l’effet.

La pratique de la domiciliation des effets de commerce est devenue quasi générale ; un emplacement est prévu à cet effet sur la lettre de change. L’indication de la banque domiciliataire, du guichet de la banque et du numéro de compte du tireur doit y être portée avec la plus grande exactitude. Ces mentions sont indiquées soit par le tireur en créant la traite, soit par le tiré, au moment où il accepte.

- L’acceptation

Une lettre de change est valable si le tireur est titulaire d’une créance sur le tiré sans que ce dernier l’ait formellement reconnue sur la traite. Toutefois, pour conforter sa créance et surtout pour faciliter l’escompte de la traite, le tireur demandera au tiré l’engagement de la payer à échéance. On dit alors qu’il y a acceptation.

Accepter une traite, c’est signer pour reconnaître l’existence de la créance et s’engager à régler l’effet à son échéance.

Refuser de l’accepter est d’ailleurs considéré comme un refus de paiement (un huissier pourra constater ce refus de paiement en dressant protêt pour refus de paiement).

L’acceptation se fait au recto de la lettre (en général à gauche) avec la mention « acceptée pour la somme de…€ », suivie de la date et de la signature du tiré ; toutefois, la simple signature du tiré au recto vaut acceptation.

Quand la lettre de change est payable à un certain délai de vue, l’acceptation doit être datée. À défaut d’acceptation, c’est la date du protêt « faute d’acceptation » qui fait courir le délai convenu.

- L’aval

Comme le tiré peut être défaillant, le tireur pourra souhaiter la garantie d’un tiers. Lorsque cette garantie est donnée par une signature sur l’effet, on parle alors d’aval.

En général, la signature est précédée de la mention « Bon pour aval ». Celui qui donne son aval appelé avaliste ou avaliseur devra donc payer la lettre de change au porteur si le tiré refuse de payer ou ne peut pas payer. On dit que l’avaliste est solidaire du tiré.

L’aval peut également être donné sur un document qui accompagne la traite et que l’on appelle « allonge ».

- Clause de retour « sans protêt » ou « sans frais »

Cette clause a pour but de dispenser le porteur de remettre l’effet à l’huissier pour dresser protêt en cas de non-acceptation, ou en cas de non-paiement à l’échéance.

Elle est, soit imprimée dans le libellé du titre, soit ajoutée au recto et, dans ce cas, signée de nouveau par la même personne qui a signé la lettre.

- Valeur en…

Cette mention figure couramment sur les effets ; elle exprime l’obligation entre tireur et tiré et prend une forme de ce genre : « Valeur en compte », « Valeur en marchandises », « Valeur en notre facture n…° du… ».

En cas d’escompte, cette clause a l’avantage de renseigner le banquier sur la cause du tirage de la traite, autrement dit sur la réalité de la créance du tireur sur le tiré.

La provision

On appelle provision d’une lettre de change la créance du tireur sur le tiré. Il y a donc provision lorsque, à l’échéance, le tiré est débiteur à l’égard du tireur d’une somme au moins égale au montant de la lettre de change. La provision ne doit donc pas se confondre avec les fonds déposés en compte pour le paiement de la traite. Si Pierre livre à Paul des marchandises, Pierre a une créance sur Paul. Cette créance s’appelle la provision.

L’acceptation suppose la provision ; elle en établit la preuve à l’égard des endosseurs.

La propriété de la provision est transmise de droit aux porteurs successifs de la lettre de change.

L’endossement

Si la lettre de change, couramment appelée traite, peut être payée au bénéficiaire lui-même, elle peut également être payée à un tiers désigné par lui au moyen de ce que l’on appelle l’endossement.

Endosser une traite, c’est signer au dos pour la transmettre en ajoutant la mention « payez à l’ordre de… » ; toutefois, la simple signature au verso vaut endos. Celui qui endosse la traite est l’endosseur, celui qui en bénéficie est l’endossataire.

Par cette formule, le bénéficiaire de l’effet donne l’ordre au tiré de payer au cessionnaire (c’est-à-dire l’endossataire) le montant de la lettre de change à l’échéance ; ce dernier, en endossant l’effet, transmet le bénéfice de l’ordre à un nouveau cessionnaire qui pourra, par le même moyen, le transmettre à une nouvelle personne, et ainsi de suite.

L’endossement doit être pur et simple. Toute condition à laquelle il serait subordonné serait réputée non écrite. L’endos apposé au dos de la lettre de change, peut être :

- nominatif : l’endossataire est nommément désigné ;

- au porteur : celui qui détient l’effet est bénéficiaire de l’endos ;

- en blanc : il n’y a pas de bénéficiaire désigné, ce qui revient à dire que quiconque peut être considéré comme endossataire. Cette forme d’endossement est souvent utilisée et présente un risque certain d’utilisation frauduleuse, puisque toute personne qui détient une telle lettre de change peut remplir le blanc à son profit. Si l’endossement est en blanc, le porteur peut :

- remplir le blanc, soit de son nom, soit du nom d’une autre personne ;

- endosser de nouveau en blanc ou à une autre personne ;

- remettre la lettre de change à un tiers, sans remplir le blanc et sans l’endosser.

L’endossement peut être fait dans des buts différents ; d’où trois sortes d’endossements :

- L’endos translatif de propriété : cet endos transmet la propriété de la créance (c’est-à-dire la somme due) à l’endossataire.

- L’endos de procuration (appelé aussi endos d’encaissement) : dans ce cas, le bénéficiaire de l’endos est simplement mandaté pour recueillir les fonds pour le compte de l’endosseur. L’endos de procuration est utilisé lorsque l’on charge le banquier d’encaisser les effets qu’on lui remet.

- L’endos pignoratif : beaucoup moins courant, ce type d’endos permet de remettre un effet en garantie à un créancier quelconque. Si le créancier n’est pas payé, il pourra encaisser les fonds à la place de l’endosseur.

Un endos de procuration ne peut donc pas être suivi d’un endos translatif de propriété ; un endos pignoratif ne peut être suivi, pour encaissement à l’échéance, que d’un endos de procuration.

La solidarité des signataires

Tous ceux qui ont tiré, accepté, endossé ou avalisé une lettre de change, sont tenus solidairement envers le porteur.

Le porteur de la lettre de change a le droit d’agir contre toutes ces personnes, individuellement ou collectivement, sans être astreint à observer l’ordre dans lequel elles se sont obligées.

Le paiement de la lettre de change

- Délais de présentation

Pour préserver ses droits, le porteur de l’effet (le bénéficiaire final) doit présenter la lettre de change dans des délais très stricts : soit le jour de l’échéance, soit dans les 10 jours qui suivent l’échéance si celle-ci est connue, soit dans le délai d’un an si la traite est à vue.

- Modalités de paiement

Lors du paiement, le porteur remet la lettre de change au tiré. Il ne peut refuser un paiement partiel qui sera dans ce cas mentionné sur la lettre de change ; cette dernière ne sera pas alors restituée au tiré (elle est conservée par le porteur).

Le paiement d’une lettre de change, dont l’échéance tombe un jour férié légal ou assimilé, ne peut être exigé que le premier jour ouvrable qui suit.

- Recours du porteur en cas d’impayé

Si le porteur a présenté la traite dans les délais légaux de présentation, il dispose de recours très précis.

Si la mention « avec protêt » est indiquée, il devra faire constater le non-paiement par protêt avant d’intenter une action en justice ; si la mention « sans protêt » (ou sans frais) est mentionnée, il peut agir immédiatement.

Le porteur d’une traite impayée doit alors avertir son endosseur (celui qui lui a remis) dans les 4 jours de la présentation ou du protêt. Chacun doit à son tour avertir son endosseur dans les 2 jours et ceci en remontant jusqu’au tireur.

Tous les signataires de la traite sont responsables de son paiement et le porteur peut en réclamer le paiement intégral à n’importe lequel d’entre eux, car ils sont solidaires.

- Protêt

Le protêt est un acte établi par un huissier dans les deux cas suivants : non-paiement ou refus d’acceptation.

Non-paiement : Lorsque l’effet n’est pas payé à l’échéance, l’huissier se présente à la banque sur demande du porteur dans les dix jours ouvrables qui suivent l’échéance, afin de demander le paiement de l’effet. Si le paiement ne peut être effectué, il constate le refus de paiement en dressant protêt pour défaut de paiement.

Refus d’acceptation : Si le tiré d’une lettre de change refuse de l’accepter, le tireur peut demander à un huissier de présenter l’effet à l’acceptation. Si le tiré refuse d’accepter l’effet, l’huissier dressera protêt pour refus d’acceptation. Le refus d’acceptation sera alors assimilé à un refus de paiement et le porteur pourra agir pour récupérer les fonds qui lui sont dus, et ceci sans avoir besoin d’attendre l’échéance.

L’acte de protêt contient la transcription littérale de la lettre de change, de l’acceptation, des endossements qui y sont indiqués, la sommation de payer le montant de la lettre de change. Il énonce la présence ou l’absence de celui qui doit payer, les motifs du refus de payer et l’impuissance ou le refus de signer.

En pratique, le protêt est tombé en désuétude.

- Délais des recours

Le porteur d’un effet impayé a un an pour agir contre les endosseurs et le tireur à compter de l’échéance ou du protêt.

Les endosseurs ont 6 mois pour agir les uns contre les autres ou contre le tireur à compter du jour où ils ont été mis en cause (actionné), ou du jour où ils ont eux-mêmes payé l’effet.

La perte de la lettre de change

Le porteur qui égare une lettre de change doit faire immédiatement opposition au paiement entre les mains du tiré.

Si la lettre de change égarée n’était pas acceptée, le porteur peut en poursuivre le recouvrement sur une deuxième, troisième, etc. Si la lettre de change égarée était acceptée, il doit, au préalable, obtenir une ordonnance du juge et donner caution.

La lettre de change-relevé

Devant la multiplication des effets émis par les entreprises, les banques ont cherché de nouveaux moyens de traitement afin d’éviter les nombreuses manipulations de papier, génératrices de coûts de gestion de plus en plus lourds. C’est ainsi qu’a été créée la lettre de change relevé (LCR). Tous les effets sont maintenant traités selon la procédure applicable aux LCR.

Principe

La lettre de change relevé repose sur le principe simple que la preuve du paiement peut être faite sans remise de l’effet au débiteur après paiement. En conséquence, la circulation de la LCR n’est plus nécessaire pour le recouvrement des créances.

Caractéristiques

Les LCR sont émises dans des conditions assez proches des lettres de change classiques, avec toutefois des caractéristiques propres :

- elles comportent, en plus de la domiciliation, les références bancaires codifiées du tiré (mentions chiffrées portées sur le relevé d’identité bancaire) ;

- elles peuvent être créées ou non sur support papier, mais dans tous les cas, elles sont transférées sur support magnétique.

Mécanisme de fonctionnement

Le tireur crée une lettre de change papier ou télétransmet à sa banque un document reprenant les mêmes informations.

Ces informations (papier ou bande) sont retraitées par la banque et triées par banque et échéance puis transmise au SIT (Système interbancaire de télé-compensation) pour paiement.

Le banquier domiciliataire établit un relevé des sommes dues pour chacun de ses clients. Si le client accepte de payer, il retourne au banquier un exemplaire de ce relevé revêtu de son accord avec la mention « bon à payer » pour partie ou tout du relevé.

Le débiteur ne recevra pas d’effet après paiement.

Dans ce système, les supports papier ne circulent plus entre banques ; ils peuvent cependant être créés matériellement soit par l’émetteur non équipé d’ordinateur (c’est alors le banquier qui réalise le transfert sur support informatique), soit si certaines raisons (escompte classique, opérations sur effet, etc.) rendent leur confection nécessaire.

Impayés

En cas d’impayé, la LCR parcourt le circuit précédent en sens inverse. Pour agir, le tireur non payé n’a pas à faire dresser protêt. Il peut directement actionner le tiré ou créer une lettre de change ordinaire qu’il pourra alors faire protester.

Contraintes du système

L’utilisation de la LCR impose le respect de quelques principes.

Pour le tiré

- adresser à son créancier un relevé d’identité bancaire (RIB) ;

- attendre d’être interrogé par sa banque 8 jours avant l’échéance, sur le sort qu’il désire réserver aux LCR tracées sur lui, et retourner l’avis au plus tard le dernier jour ouvrable avant la date de paiement.

Pour le tireur

- Tracer des LCR correctement libellées sur modèles normalisés.

- Les LCR « papier » doivent être complétées à la machine à écrire ou par ordinateur, signées par le tireur et timbrées.

- Les LCR « magnétiques » doivent comporter toutes les caractéristiques d’identification codées ;

- Remettre les LCR au minimum 12 jours avant l’échéance, sinon l’échéance sera reportée à la première échéance suivante.

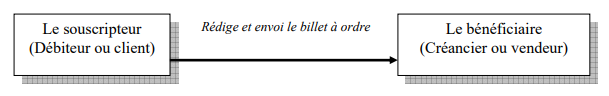

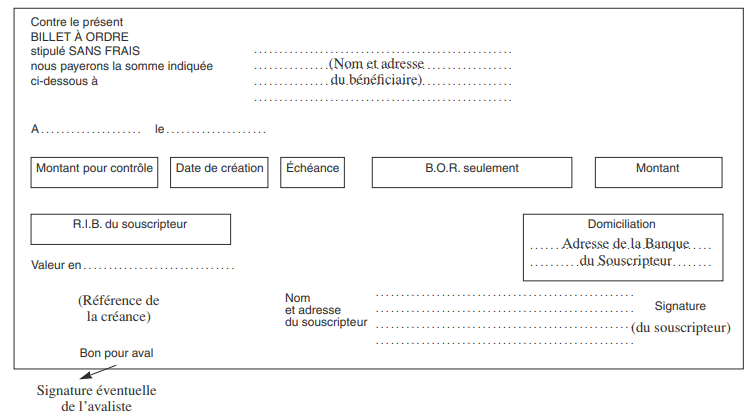

Le billet à ardre

Définition de billet à ardre

Le billet à ordre est un écrit par lequel une personne appelée souscripteur (le débiteur, c’est-à-dire le client) reconnaît sa dette et s’engage à payer à une autre personne appelée bénéficiaire (le créancier, c’est-à-dire le fournisseur, ou un tiers désigné par lui) une certaine somme à une époque déterminée.

Le débiteur prend l’initiative et établit lui-même le document par lequel il s’engage à s’acquitter de sa dette à une date déterminée : le billet à ordre.

Forme

Pour être valable, le billet à ordre doit comporter les mentions suivantes :

- la clause à ordre ou la formule « billet à ordre », insérée dans le texte même du billet ;

- la promesse pure et simple de payer une somme déterminée ;

- l’échéance ;

- le lieu de paiement ;

- le nom du bénéficiaire ;

- la date et le lieu de souscription ;

- la signature du souscripteur (c’est lui qui émet le billet).

Précisions complémentaires et autres mentions

Sont applicables au billet à ordre, dans la mesure où elles ne sont pas incompatibles avec sa nature, les dispositions relatives à la lettre de change et concernant l’échéance, la domiciliation, la provision, l’aval, l’endossement, la solidarité, le paiement, les recours en cas d’impayé, le protêt, la prescription (voir toutes ces techniques développées pages précédentes dans le cas de la lettre de change).

Le souscripteur d’un billet à ordre est obligé de la même manière que l’accepteur d’une lettre de change.

À l’exception des trois mentions suivantes (date d’échéance, lieu de création et lieu de paiement), toute omission dans les mentions obligatoires prévues ci-dessus a pour conséquence de faire du titre un simple titre de créance soumis au droit commun auquel le droit particulier du billet à ordre ne peut s’appliquer.

À la différence de la lettre de change qui est toujours un acte commercial, le billet à ordre peut être, selon les cas, soit un acte civil, soit un acte commercial.

Le billet à ordre-relevé (BOR)

Sa création a été réalisée dans le même but que la lettre de change relevé, étudiée précédemment. Une fois souscrit, il est remis par le bénéficiaire à sa banque et connaît le même procédé de traitement que la LCR. Le papier ne circule pas ; les opérations peuvent être traitées par l’informatique.

Le Warrant

Définition du Warrant

Le warrant est un billet à ordre par lequel le souscripteur s’engage à payer une certaine somme à une certaine échéance. Il se distingue du billet à ordre ordinaire par le fait qu’il constitue, en outre, nantissement au profit du créancier sur des marchandises déposées dans un magasin général ou dans des entrepôts dont le stock est contrôlé par des sociétés de vérification des stocks.

Mécanisme

Lorsqu’il a déposé des marchandises dans un magasin général, un commerçant peut souscrire un warrant au profit de son banquier qui pourra de ce fait lui consentir un crédit de trésorerie car il bénéficie de garanties sur les marchandises. Le mécanisme du crédit accordé sur warrant est exposé plus loin à propos des crédits de trésorerie aux entreprises.

Autres aspects

En dehors du crédit garanti sur marchandises, le warrantage peut être pratiqué sans que l’emprunteur ne soit dépossédé de son gage (le gage étant le bien meuble offert en garantie au créancier) ; on peut citer les formules suivantes qui ne sont d’ailleurs pas ou peu utilisées.

Traitement automatisé des effets de commerce

Pour faciliter le traitement des effets et leur recouvrement, les banques ont mis en place une nouvelle procédure obligatoire depuis mai 1994. Tous les effets doivent comporter l’indication du relevé d’identité bancaire des tirés.

La transmission des effets entre banques devient alors possible par simple échange d’enregistrements informatiques. Les effets ne sont plus restitués après paiement.

QCM sur les effets de commerce PDF

pour évaluer vos acquis, voici un document qui comporte 20 questions à choix multiples sur les effets de commerce :

| Document | Télécharger |