L’information comptable fait partie des obligations qui s’imposent à une grande majorité des entreprises. Elle consiste, pour chaque entité économique, à recueillir toutes les informations qui circulent au sein d’une entreprise (opération de vente, d’achat, de placement, etc).

L’information comptable impose également aux entreprises de stocker ces informations sur un support fiable de manière durable, d’exploiter ces informations et de les communiquer.

Table des matières

Le circuit financier interne à l’entreprise : les flux

L’activité d’une entreprise est rythmée par les opérations effectuées. La finalité productive est rarement discutable, quelle que soit la forme, les objectifs ou la nature du capital de l’organisation. Dans tous les cas, l’entreprise est une structure humaine organisée visant à mobiliser des ressources pour produire des biens et/ou des services.

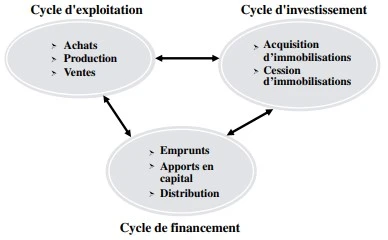

Pour ce faire, l’organisation réalise différentes opérations que l’on peut classifier selon leur objectif : les opérations d’exploitation, d’investissement et de financement.

- Les opérations d’exploitation

Les opérations d’exploitation relèvent de l’activité courante, de la finalité de l’entreprise. Acheter de la matière première, payer les salaires, vendre des produits ou des prestations sont des activités d’exploitation. Le cycle d’exploitation comprend donc toutes les opérations relatives à la production et à la vente des produits ou services de l’entreprise.

Il débute donc avec la livraison des fournisseurs et se termine avec le règlement des clients. La différence entre les encaissements et les décaissements générés par les opérations d’exploitation est alors l’excédent de trésorerie d’exploitation.

- Les opérations d’investissement

Les opérations d’investissement concourent à la modification du périmètre de l’entreprise, de son appareil productif et de sa stratégie.

Le cycle d’investissement rassemble les opérations ayant pour objet l’acquisition ou la cession d’immobilisations. L’achat d’un terrain, la construction d’une usine, la vente d’une machine sont des opérations d’investissement.

- Les opérations de financement

Les opérations de financement permettent à l’entreprise de disposer des ressources nécessaires à son activité. Elles concernent les opérations d’endettement et de remboursement des emprunts, mais également les opérations sur fonds propres (augmentations de capital, distribution de dividendes).

Ces différentes opérations (exploitation, investissement, financement) génèrent deux types de flux : les flux physiques et les flux monétaires.

C’est le décalage entre les flux physiques et monétaires qui crée pour l’entreprise un besoin de financement ou un excédent de financement.

Ainsi, un fournisseur payé 30 jours après la livraison de sa marchandise permet à l’entreprise de disposer d’un excédent de financement. Un client qui règle sa dette 30 jours après avoir pris livraison du bien ou service génère pour l’entreprise un besoin de financement.

L’un des objectifs de la gestion financière est alors d’optimiser la structure des décalages de flux monétaires pour permettre à l’entreprise de disposer des ressources suffisantes à son activité et à son développement.

Les trois principaux cycles ne sont pas totalement indépendants. Les différents flux doivent être considérés comme concourant tous à l’atteinte des objectifs de l’entreprise puisque c’est, par exemple, le niveau de l’excédent de trésorerie d’exploitation qui déterminera les besoins de l’entreprise en matière de flux de financement. De la même manière, les flux d’investissement ont pour but d’améliorer le cycle d’exploitation. Ils sont donc décidés en fonction des résultats et des objectifs des flux d’exploitation.

La transcription des flux : l’information comptable

Les documents comptables sont la base indispensable à l’analyse financière. Les systèmes comptables sont tous organisés autour de la distinction de deux documents principaux : le compte de résultat et le bilan. Il est indispensable de bien comprendre les mécanismes d’élaboration de ces deux documents pour pouvoir en faire ensuite l’analyse.

Le compte de résultat

Le compte de résultat retranscrit tous les flux de la période écoulée, généralement une année. Il est organisé autour des notions de charges (sommes versées ou à verser) et de produits (sommes reçues ou à recevoir), réparties selon leur nature : exploitation, financier, exceptionnel. Le compte de résultat permet ainsi de distinguer différents niveaux de résultats :

- le résultat d’exploitation est calculé par différence entre produits et charges d’exploitation. Il est représentatif de la capacité de l’entreprise à générer, pour la période considérée, un profit ou une perte à partir des seules opérations du cycle d’exploitation, c’est-à-dire sans tenir compte des modes de financement ou des opérations d’investissement/désinvestissement. Le résultat d’exploitation peut être un premier élément d’analyse de la pertinence de l’activité économique de l’entreprise ;

- le résultat financier est calculé par différence entre produits financiers et charges financières. Il est représentatif de la capacité de l’entreprise à équilibrer ses opérations de financement (paiement des frais financiers d’emprunts et encaissement des placements de trésorerie par exemple). Il est fréquent que le résultat financier soit négatif, notamment dans les entreprises fortement endettées ;

- le résultat exceptionnel est calculé par différence entre produits exceptionnels et charges exceptionnelles. Il est représentatif des

flux non récurrents de l’entreprise et intègre notamment les opérations de l’exercice associées au cycle d’investissement (cession

d’éléments de l’actif immobilisé). L’analyste portera souvent un regard attentif sur le résultat exceptionnel qui peut largement améliorer ou amoindrir le résultat net ; - le résultat courant est calculé par différence entre, d’une part les produits d’exploitation et financiers, d’autre part les charges d’exploitation et financières. C’est donc la somme du résultat d’exploitation et du résultat financier. Le résultat courant permet d’avoir une vision de la capacité de l’entreprise à générer du profit sur la base de ses activités principales en tenant compte de la façon dont elles sont financées ;

- le résultat comptable ou résultat net est calculé par différence entre tous les produits et toutes les charges ou par addition des

résultats d’exploitation, financier et exceptionnel. Le résultat net sera ensuite distribué aux actionnaires et/ou mis en réserve.

Le bilan

Le bilan est couramment présenté comme une photographie du patrimoine de l’entreprise à un instant donné. Le bilan rend effectivement compte des stocks de l’entreprise, c’est-à-dire des ressources (passif) et des emplois (actif) dont l’entreprise dispose à un moment donné, mais qui se sont constitués par accumulation tout au long de sa vie.

C’est une image des biens dont l’entreprise est propriétaire (actif) et de la manière dont ils sont financés (passif). Il présente donc des stocks constitués par accumulation, contrairement au compte de résultat qui lui rend compte des flux générés par l’activité durant une seule période.

Le bilan comptable est organisé en grandes masses que l’on peut schématiquement représenter comme suit :

L’analyse de l’information comptable

L’analyse de l’information comptable vise à porter un diagnostic sur la santé de l’entreprise, en vue de prendre des décisions. Pour réaliser un tel diagnostic, l’analyste utilise quelques concepts de base qu’il est essentiel de comprendre avant d’entamer l’étude des comptes de l’entreprise : la rentabilité, le risque, la solvabilité, la liquidité.

La rentabilité

La rentabilité est généralement l’objectif principal des dirigeants et actionnaires de l’entreprise. Elle mesure la capacité de l’entreprise à dégager des bénéfices. La rentabilité est évaluée en comparant l’accroissement de la richesse (le résultat) aux moyens mis en œuvre pour l’obtenir. C’est donc le rapport d’un gain (issu du compte de résultat : résultat d’exploitation, résultat courant, résultat net) et d’un stock (issu du bilan : capitaux propres, ressources durables). On distingue classiquement la rentabilité économique de la rentabilité financière.

Le risque

Le risque est une variable des décisions des investisseurs et des dirigeants. Les partenaires financiers ou les futurs actionnaires réalisent un arbitrage rentabilité/risque. L’analyse financière a donc pour objectif, après avoir mesuré la rentabilité de l’entreprise, d’évaluer le degré de risque auquel les ressources prêtées ou investies sont soumises. Le risque peut notamment se mesurer en comparant les ressources propres de l’entreprise et ses dettes financières. Une entreprise plus endettée est synonyme de risque supérieur.

La solvabilité

La solvabilité mesure la capacité de l’entreprise à faire face à moyen ou long terme à ses obligations (dettes financières à long et moyen terme, fournisseurs d’immobilisations).

La liquidité

La liquidité mesure la capacité de l’entreprise à faire face à court terme à ses obligations (salaires, charges fiscales, etc.). Elle est évaluée en comparant l’actif à moins d’un an de l’entreprise (stocks, créances clients, disponibilités, etc.) au passif exigible à moins d’un an (fournisseurs, salaires, dettes fiscales et sociales, concours bancaires). Plus l’actif disponible est supérieur au passif exigible, plus le degré de liquidité de l’entreprise est élevé.

Cours sur la construction de l’information comptable PDF

| Cours sur la construction de l’information comptable en PDF | Télécharger |

bonjour ,

merci pour ce cours avec un contenu lourd .