Les Investissements Directs Étrangers (IDE) sont l’une des plus importantes illustrations de la mondialisation économique. Les entreprises, pour des raisons liées au profit ou pour des raisons stratégiques divisent leurs chaînes de production sur plusieurs pays.

Dans ce contexte, les pays en voie de développement se sont vus accordés, depuis le début des années 90, une part de plus en plus importante des flux internationaux des IDE atteignant en 2006 le niveau de 34% des flux mondiaux.

Désormais, les pays se font une compétition accrue dans l’objectif d’attirer le plus d’IDE, pensant que ces derniers sont un moteur de la croissance et du développement économiques.

Dans cet article nous présenterons en profondeur la notion et les théories des IDE, ensuite nous étudierons l’évolution historique des IDE dans le monde et enfin dans nous aborderons le lien entre IDE et la croissance économique.

Table des matières

Définition et théories des Investissements Directs Étrangers (IDE)

Dans cette partie nous commencerons par définir dans un premier temps le concept des IDE puis nous traiterons les principales théories des IDE

Définition des IDE

L’investissement direct étranger (IDE) est un processus où les entreprises résidentes dans un pays (pays mère ou source) acquièrent la propriété d’actifs dans un autre pays (pays d’accueil ou hôte) dans le but de contrôler la production, la distribution ou toute autre activité dans ce pays .

Selon l’OCDE : «L’investissement direct étranger (IDE) se définit comme un investissement réalisé par une entité résidente d’une économie dans le but d’acquérir un intérêt durable dans une entreprise résidente d’une autre économie.

La notion d’intérêt durable sous-entend l’existence d’une relation à long terme entre l’investisseur direct et l’entreprise et le fait que l’investisseur peut exercer une influence marquée sur la gestion de l’entreprise bénéficiant de l’investissement direct.

Il n’est pas nécessaire que l’investisseur étranger ait un contrôle absolu : le critère appliqué est une participation égale à 10% des droits de vote.

Les Théories explicatives des IDE

Au cours de cette section, nous allons passer en revue les approches théoriques des IDE, ainsi que Quelques appréciations de celles-ci.

- Les théories traditionnelles du commerce international

- La théorie de l’arbitrage financier

- La théorie des marchés imparfaits

- La théorie de l’avantage comparatif dynamique

- La théorie en termes d’économie industrielle

- La théorie des coûts de transaction et la multinationalisation

Les théories traditionnelles du commerce international

Selon les théories traditionnelles du commerce international, les pays se spécialisent dans des productions pour lesquelles ils possèdent un avantage comparatif.

Cela leur permet d’utiliser les ressources de leur territoire ou de leur main-d’œuvre de la manière la plus productive et d’exporter leur surplus de production. Les autres produits sont dès lors importés des pays qui peuvent les produire avec une efficience relative.

Si tous les pays exploitent leurs avantages comparatifs, et que tous les pays sont comparativement (mais pas nécessairement absolument) meilleurs que d’autres dans une certaine production, le commerce international sera bénéfique pour tous.

Lorsque le territoire et la main-d’œuvre offrent des réserves abondantes, leur coût est généralement bas.

Un pays ayant des ressources abondantes ou productives ne développera pas seulement l’utilisation industrielle de ses propres ressources mais attirera également des entreprises étrangères. Ces théories offrent donc une analyse de l’IDE aussi bien que du commerce international.

Sous sa forme principale, la théorie traditionnelle permet d’expliquer pourquoi les activités nécessitant une utilisation intensive des ressources comme les industries extractives, l’agriculture et même le tourisme sont attirées par des pays ou des régions en particulier.

Si l’avantage comparatif provient autant des actifs acquis ou créés que des ressources naturelles, ces théories peuvent également s’appliquer aux entreprises issues d’autres industries et qui sont à la recherche d’une main-d’œuvre qualifiée, de technologie ainsi que d’autres actifs spécifiques.

Au sens large, la théorie traditionnelle fournit une explication sous-jacente à l’IDE mais elle ne rend pas compte de la diversité des facteurs qui affectent les décisions relatives à l’IDE dans la pratique

La théorie de l’arbitrage financier

L’arbitrage sur les marchés de capitaux est le processus par lequel les actifs financiers sont achetés à un prix plus bas sur un marché et vendu à un prix plus élevé sur un autre. Les fonds peuvent alternativement être empruntés à un taux plus bas et prêté à un tiers à un niveau plus élevé.

L’arbitragiste agit bien sûr ainsi pour dégager un profit mais l’arbitrage a pour effet d’égaliser les prix ou les taux d’intérêt entre les marchés si les mouvements de capitaux sont totalement libres. Aussi longtemps que des différences de prix ou de taux d’intérêt existent entre les marchés, le capital sera attiré vers les marchés sur lesquels il peut obtenir la rémunération la plus élevée.

Cette théorie a été appliquée aux flux d’investissements étrangers. La manière dont elle peut s’appliquer au portefeuille d’investissement est évidente, dans la mesure où ce type d’investissement est souvent très sensible aux mouvements internationaux des taux d’intérêts, entre autres. Elle est moins facilement applicable à l’IDE, qui réagit davantage à des facteurs de long terme qu’à des facteurs de court terme.

Cependant, d’un point de vue général, tout investissement sera attiré par des perspectives d’une Rémunération supérieure. Dans le cas de l’IDE, la rentabilité d’un investissement est souvent influencée Par une combinaison de facteurs, et la théorie de l’arbitrage du capital n’offre dès lors qu’une analyse Plutôt générale.

La théorie des marchés imparfaits

La théorie de l’investissement direct étranger a été développée en 1960 par un économiste canadien, S.Hymer qui a commencé par critiquer la théorie néo-classique décrivant les mouvements de flux de Capitaux par le niveau des taux d’intérêt. Celle-ci considère que les capitaux passent des pays où les Capitaux sont abondants, et donc le taux d’intérêt bas, vers les pays où les capitaux sont rares et le taux D’intérêt élevé.

S.Hymer a montré que cette théorie ne pouvait pas expliquer les investissements croisés États-Unis Europe, ou Etats-Unis-Japon, ou encore Japon-Europe, c’est à dire entre les pays où les capitaux sont Abondants. De surcroît, les firmes multinationales empruntent souvent sur les marchés locaux. Enfin, L’implantation à l’étranger est le fait d’un nombre relativement faible de firmes avec des caractéristiques Particulières.

Il fallait donc trouver une autre explication à l’investissement direct étranger. S.Hymer explique que ce Sont les imperfections des marchés de produits et de facteurs qui constituent les principaux Déterminants de l’investissement direct.

« Il est évident que, dans un environnement où régnait le libre échange, sans aucune barrière, où la Concurrence serait parfaite, l’exportation serait la solution la plus fréquemment adoptée ».

Théorie de l’avantage comparatif dynamique

La théorie de l’échange international dans sa forme néo-classique et telle qu’elle a été présenté par Hecksher-Ohlin et formalisée ensuite par Samuelson et STOLber, se fonde sur une série d’hypothèses :

Régime de concurrence parfaite sur les marchés des produits et facteurs, immobilité internationale des Facteurs de production, des fonctions de production, des fonctions de production identiques dans les Deux pays coéchangistes.

Dans ce modèle, l’information technologique sur les produits se présente comme libre et Immédiatement disponible ce qui explique l’identité des facteurs du processus de production à travers les pays.

Dans cette théorie, aux hypothèses si restrictives, il n’y aurait place pour l’échange international et qui Serait déterminé par les couts comparatifs. Il n’est pas encore question d’investissement direct à l’étranger.

Le stock d’information étant supposé être libre, aucune firme dans un pays donné ne possède un Avantage supérieur de connaissance pour lui permettre de concurrencer les firmes d’un autre pays. L’échange se fonde sur les prix relatifs des biens, il joue le rôle d’un substitue partiel au libre Mouvement des facteurs.

Cette nouvelle interprétation du théorème néo-classique permet de montrer que l’investissement direct à l’étranger est l’une des manières d’exploiter un marché étranger, tout autant que les exportations, Incorporant dans un même cadre d’analyse les phénomènes d’échange et d’investissement international

la théorie des IDE en termes d’économie industrielle :

La firme, pour investir à l’étranger, doit bénéficier de certains avantages monopolistiques ou oligopolistiques, qui ne se sont pas possédés par ses concurrents locaux. Au plan des facteurs, les sources d’avantages potentiels sont nombreuses : accès au capital, management, technologies etc.

L’accès au capital à meilleur marché que ses concurrents du pays hôte, même s’il n’est qu’un des facteurs Permissifs d’expansion des investissements étrangers, il revêt une grande importance dans la décision D’investir à l’étranger.

C’est à H.Hymer(1960) que l’on attribue généralement la paternité de la formulation de l’approche de L’investissement étranger en termes d’économie industrielle : dans un monde de concurrence parfaite pour les biens et les facteurs, l’investissement direct ne peut pas exister…pour que l’investissement direct prospère, il doit exister des imperfections sur les marchés des biens et des facteurs, y compris celles résultant d’un progrès techniques récents.

L’accent est mis alors sur la structure du marché et sur le comportement de l’entreprise comme catalyseur de l’investissement direct et non sur l’avantage comparatif national.

Sur le plan du marché des produits, le comportement oligopolistique se comprend mieux quand on s’attaque à repérer les imperfections ou les barrières auxquelles se heurte l’investissement étranger par rapport aux concurrents autochtones ou même à des concurrents étrangers déjà installés dans le pays d’accueil : coûts dus à l’information, inadaptation aux conditions sociales, légales ou économiques…

Face à ces coûts additionnels, R.Caves propose la théorie de la diversification des produits qui exprime la capacité pour un investisseur étranger, de diversifier la production lui permettant ainsi de pénétrer le marché oligopolistique.

Dans le même ordre d’idées, les économies d’échelle constituent également l’un des déterminants de l’investissement à l’étranger qui mettent en relief la puissance des firmes sur le plan de l’organisation industrielle, notamment, dans les domaines suivants : recherche et développement ; réseau de marketing, accès au marché des matières premières et des produits intermédiaires etc.

La théorie des coûts de transaction et la multinationalisation

Lorsqu’une entreprise désire vendre un produit, elle a le choix entre le fabriquer elle-même ou faire appel à des fabriquants extérieurs. Ce comportement d’achat ou de fabrication se retrouve également dans le comportement de la firme multinationale.

En faveur du recours à la production au lieu de l’achat sur le marché, R.Coase cite, notamment, la difficulté de trouver les vrais prix de marché(le juste prix), le cout de négociation et de conclusion de contrats d’échange pour chaque transaction ayant lieu sur le marché ;la fluctuation des prix sur le marché ne permet pas généralement de passer des contrats à long terme pour l’offre de produits et services ; l’intervention de l’Etat sur les transactions de marché sous forme de fiscalité ou de quotas.

D’après R.Coase, les indicateurs qui permettent à une firme donnée de recourir à la production directe ou au provisionnement auprès du marché sont : les coûts de transaction et l’organisation hiérarchique de la production.

Les coûts de transactions ont été définis comme étant ceux auxquels l’entreprise doit faire face en échangeant un bien ou les services d’un facteur de production sur un marché. Ils viennent s’ajouter au prix d’achat ou de vente.

Le coût de transaction exprime le prix de face à face entre deux partenaires économiques, individuels ou collectifs. Face à ces coûts de transaction, les avantages de l’internalisation (organisation hiérarchique de la production) se trouvent être : facilitation de la prise de décision séquentielle et adaptative ; réduction de l’incertitude ; atmosphère générale plus satisfaisante.

Dans ce cadre, la firme multinationale peut être considérée comme étant une alternative au marché et est mise en place dans le but de maximiser le profit pour les unités de production interdépendantes et localisées dans différents pays.

Cependant, dans la réalité, les situations sont beaucoup plus complexes du fait de l’existence d’une multitude d’organisations intermédiaires entre la hiérarchie d’un coté et le marché de l’autre.Autrement dit, la théorie des coûts de transaction fournit un cadre d’analyse distinguant les transactions qui nécessitent d’être internalisées de celles qui ne le nécessitent pas.

Les différentes alternatives de pénétration du marché étranger sont comparées entre elles en termes de coûts de transaction et d’organisation, coûts qui sont fonction de la nature du produit et de sa technologie.

D’après cette théorie, développée par Coase et Rugman, les choix alternatifs dans les méthodes de pénétration des marchés étrangers vont de l’export pur et simple à la création ou l’acquisition d’une filiale à 100%.

Évolution des investissements directs étrangers

L’investissement direct étranger (IDE) est au centre de la problématique de développement. Il occupe désormais une place de choix dans la plupart des pays du monde du fait de la convergence de deux préoccupations: celle des entreprises cherchant à s’internationaliser et celle des gouvernements qui cherchent à attirer de plus en plus de capitaux.

De même pour les multinationales qui utilisent les stratégies de l’IDE pour pénétrer les marchés étrangers. Bien que l’IDE ne soit pas une nouvelle stratégie, son utilisation s’était accrue depuis les années 1980.

La plupart des sociétés d’investissement sont situées dans les pays industrialisés et la majeure partie de leur investissement est destinée à d’autres pays industrialisés. Cependant, l’IDE se déplace peu à peu vers les régions en voie de développement. Pendant les années 1990, l’Asie, l’Amérique latine et l’Europe de l’Est ont reçu de gros afflux d’IDE.

En effet, c’est surtout le cas des pays émergents qui essaient par tous les moyens, d’attirer ces capitaux, afin d’accroître leur capacité de production, de bénéficier d’un transfert de technologie et de s’assurerd’un croisement d’intérêts et d’une insertion dans l’économie mondiale.

Cette deuxième partie sera consacrée à l’analyse des flux des IDE et sur la dynamique des IDE.

Les flux d’investissements directs étrangers

L’investissement direct étranger est bénéfique pour les pays d’origine et d’accueil et fait partie intégrante d’un système économique international ouvert et efficace et constitue l’un des principaux catalyseurs du développement.

Les avantages qu’il procure ne se manifestent cependant pas de manière automatique et ne se répartissent pas équitablement entre les pays, les secteurs et les collectivités locales.

Les politiques nationales et le cadre international de l’investissement jouent un rôle déterminant pour attirer des IDE vers un plus grand nombre de pays en développement et pour que ces investissements aient le maximum d’effets positifs pour le développement.

C’est essentiellement aux pays d’accueil qu’il incombe de mettre en place des conditions générales, transparentes et favorables à l’investissement et de renforcer les capacités humaines et institutionnelles nécessaires pour les exploiter.

La plupart des flux d’IDE prenant leur origine dans les pays de l’OCDE, les pays développés peuvent contribuer à la réalisation de ce programme.

Ils peuvent faciliter l’accès des pays en développement à la technologie et aux marchés internationaux, et assurer plus généralement la cohérence de leurs actions en faveur du développement ;

ils peuvent utiliser l’aide publique au développement (APD) pour soutenir des projets d’investissement associant capitaux publics et privés ;

ils peuvent encourager des pays non membres de l’OCDE à intégrer plus étroitement les cadres internationaux fondés sur des règles qui sont applicables à l’investissement ;

ils peuvent promouvoir activement les Principes directeurs de l’OCDE à l’intention des entreprises multinationales ainsi que d’autres éléments de la Déclaration de l’OCDE sur l’investissement international, de même que les Principes OCDE de gouvernement d’entreprise ;

ils peuvent enfin partager avec des non-membres l’approche mise au point par l’OCDE pour renforcer, au moyen d’examens mutuels, la capacité d’investissement.

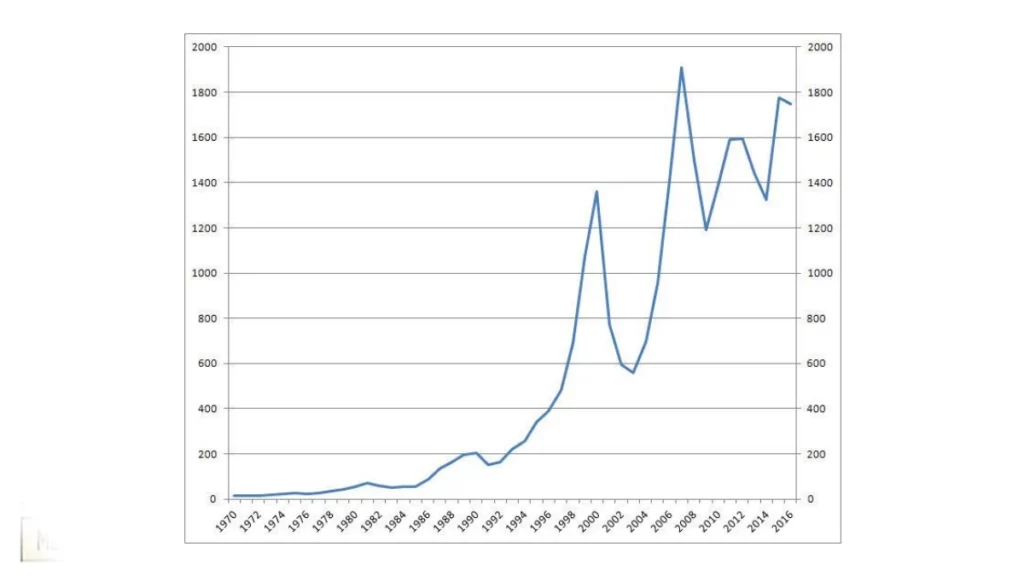

Le volume des flux d’IDE n’a cessé d’afficher des records tout au long de la dernière décennie avant de se contracter en 2001. En 2000, les entrées mondiales totales d’IDE ont atteint 1 300 milliards de dollars US – soit quatre fois le niveau enregistré cinq ans plus tôt. Plus de 80 pour cent des bénéficiaires de ces apports, et plus de 90 pour cent de leurs initiateurs, étaient situés dans des « pays développés ».

On trouvera au tableau ci-dessous une ventilation des sorties d’IDE en provenance des pays de l’OCDE. (OCDE L’essor véritable des IDE débute au milieu des années

Dans les années 1950 et 1960, le taux de croissance des IDE est en effet inférieur à celui du commerce international ; l’exportation demeurant la modalité principale de la concurrence à l’échelle mondiale. Dans les années 1970, le taux de croissance des IDE rejoint celui du commerce mondial, mais dans un contexte de décélération du commerce mondial.

Une rupture apparaît en 1985 : les flux d’IDE entrants et sortants accélèrent sensiblement, passant d’un flux annuel de 50 milliards de dollars courants, à plus de 200 milliards en 1989.

La croissance des flux d’IDE s’est poursuivie dans les années 1990, pour culminer à 1400 milliards de dollars en 2000. Le montant des IDE s’est fortement contracté à la suite de l’éclatement de la bulle sur les nouvelles technologies : 825 milliards de dollars en 2001, et 566 milliards en 2003.

Malgré un redressement au milieu des années 2000, la crise financière mondiale de 2008-2009 se traduit par un nouveau repli des flux mondiaux d’IDE, avec une chute de 31 % en 2009. En dépit des conséquences persistantes de la crise, les entrées mondiales d’IDE ont progressé de 15 % en 2010, puis de 20 % en 2011, pour s’établir à un peu plus de 1612 milliards de dollars.

Après avoir reculé de 18 % en 2012, ils progressent à nouveau en 2013 d’un peu plus de 3 % et atteignent 1 363 milliards de dollars. La fragilité de l’économie mondiale, l’incertitude et les risques géopolitiques justifient la baisse de près de 8 % des entrées d’IDE en 2014, qui rebondissent cependant de 36 % en 2015.

Cette hausse, inattendue dans son ampleur, est liée essentiellement à la croissance des fusions-acquisitions ciblant des entreprises de pays développés.

Après avoir progressé de 2 % en 2016, les flux mondiaux d’IDE se sont inscrits en baisse de 16% en 2017, pour s’établir à 1518 milliards de dollars, en dépit de la croissance du PIB et du commerce mondial.

Le recul des flux d’IDE vers les économies développées (-27% à 810 milliards de dollars) masque des évolutions différenciées selon les pays.

Les IDE à destination des pays européens chutent de 27% avec une baisse marquée pour le Royaume-Uni (-90%), la Belgique, l’Espagne et les Pays-Bas alors que l’Allemagne et surtout la France (+77%) ont réussi à attirer davantage d’investissements. Les flux se sont également taris vers l’Amérique du nord (-33%).

Les flux d’IDE vers les pays en développement ont été stables (+2% par rapport à 2016, à 653 milliards de dollars). Ils ont faiblement augmenté vers l’Asie, l’Amérique latine et les Caraïbes et n’ont guère varié vers l’Afrique. La tendance a été moins favorable pour les économies en transition (-17% à 55 milliards de dollars) avec une baisse sensible pour la Russie.

Après trois années de croissance, les fusions-acquisitions transfrontalières ont diminué en 2017 (-23% à 666 milliards de dollars). Les investissements Greenfield baissent également (- 32% à 571 milliard de dollars), soit leur plus bas niveau depuis 2003.

Pour 2018, la CNUCED prévoit une hausse des flux en lien avec l’accélération attendue de la croissance mondiale et des flux du commerce, tout en s’inquiétant des risques géopolitiques élevés et du haut niveau d’incertitude politique qui pourraient limiter le rebond attendu des IDE.

Principaux pays investisseurs et d’accueil des IDE

L’évolution des flux d’IDE, qui dépend notamment de la stabilité de la terre d’accueil et des perspectives qu’elle semble offrir à terme, reflète en quelque sorte la confiance que portent les investisseurs étrangers dans un pays ou une région.

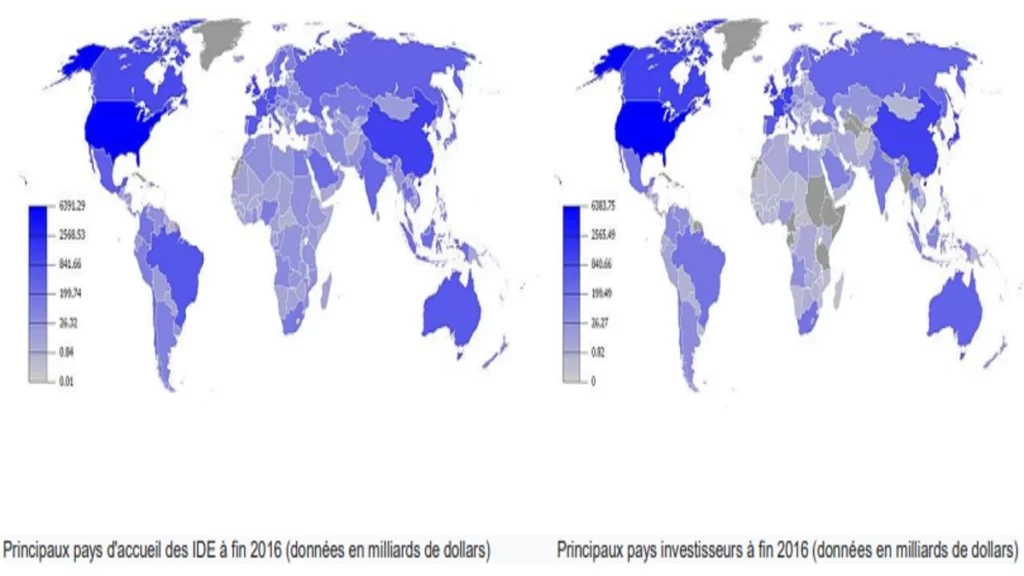

Les flux d’IDE entre l’Union européenne, les États-Unis et le Japon (flux Nord-Nord) sont les plus importants, même si leurs parts dans le total mondial est plutôt en baisse. Ainsi, on observe ces dernières années une forte augmentation des flux vers l’Asie du Sud-Est et tout particulièrement à destination de la Chine.

D’une manière générale, le continent africain attire peu d’IDE même si quelques pays comme l’Afrique du Sud, l’Algérie, le Maroc, la Tunisie ou l’Égypte constituent des exceptions. Pour les autres pays africains, l’IDE est essentiellement concentré dans l’industrie extractive. Environ 63 % des stocks d’IDE entrants se concentrent dans les pays développés.

Les pays en développement et les pays en transition se partagent les 37 % restants. Dix pays (par ordre décroissant: les États-Unis, le Royaume-Uni, Hong Kong, la France, la Chine, la Belgique, l’Allemagne, Singapour, la Suisse et le Brésil) accueillent 55 % du stock mondial d’IDE à fin 2013, et une quarantaine d’États reçoit 90 % du stock total d’IDE.

Les États-Unis recueillent à eux seuls un peu plus de la moitié des IDE reçus par l’ensemble des pays en développement et des pays en transition.

La seule véritable rupture de ces dernières années provient de l’émergence foudroyante de Hong Kong et de la Chine qui se hissent respectivement à la troisième et à la cinquième place des pays d’accueil avec des poids respectifs de 5,7 % et 3,8 % du stock mondial

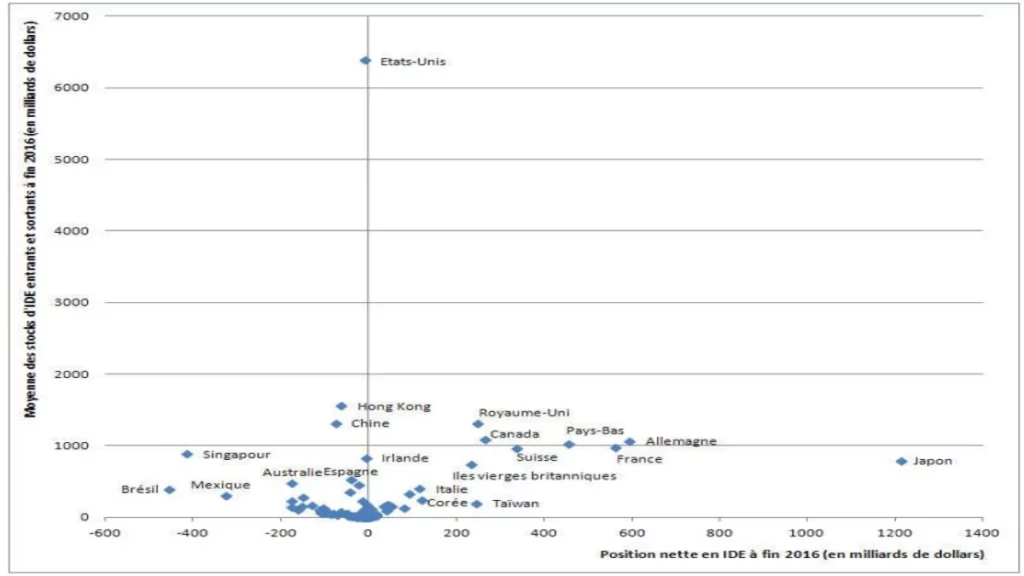

Principaux pays d’accueil des IDE à fin 2016 (données en milliards de dollars) Principaux pays investisseurs à fin 2016 (données en milliards de dollars)

Selon cette analyse, la position naturelle des IDE (et plus généralement, de la balance des paiements) n’est donc pas d’être à l’équilibre, ce qui relativise de facto les tentatives de lutter (par des politiques économiques plus ou moins restrictives) contre des déséquilibres qui reflètent (au moins en partie) le niveau de développement de chaque pays.

Positions nettes et encours moyens entrants et sortants d’IDE 2O16

Relation entre croissance économique et IDE

Le lien entre la croissance économique et les investissements directs étrangers est intéressant dans la mesure où l’IDE joue un rôle de catalyseur de la croissance et donc du développement des pays émergents et des pays en développement.

Toutefois, il ne joue un effet positif sur la croissance de ces pays que si ces derniers possèdent et améliorent au cours du temps leur stock de capital humain et de progrès technique (BLOMSTRÖM et al 1992, BARRO et LEE 1994, BORENSZTEIN, DE GREGORIO et LEE, 1998).

Principalement, La combinaison de ces facteurs permet aux pays d’accueil de récolter les fruits des localisations des entreprises multinationales. Par ailleurs, toutes les théories de croissance accordent une place importante à l’accumulation du capital mais sous des formes différentes : capital physique, captal humain, stock de connaissance …

Ainsi que l’innovation, la production et la diffusion de nouvelles connaissances se révèlent être des facteurs déterminants de la croissance économique.

L’État a aussi un rôle stratégique à jouer dans de nombreux domaines afin d’agir implicitement sur la croissance économique d’un pays : les infrastructures, l’éducation, la recherche et développement, l’environnement institutionnel. Pour cette raison, une analyse du processus de croissance économique sera primordiale pour pouvoir dégager le lien entre les IDE et la croissance dans le cadre de notre recherche.

Conclusion

Les investissements directs étrangers jouent un rôle important dans le développement de plusieurs économies nationales, en particulier l’économie des pays en développement.

La décision d’investir à l’étranger et le choix d’implantation de firmes multinationales est influencée par plusieurs facteurs, comme l’environnement économique et politique des pays d’accueil, l’accès aux marchés, les opportunités de réduction des barrières douanières et commerciales etc…

Les Investissements Directs Étrangers PDF

| Les Investissements Directs Étrangers (IDE) en PDF | Télécharger |