La théorie financière a identifié plusieurs objectifs pour l’entreprise à savoir : la pérennité de l’entreprise, l’accroissement du chiffre d’affaires ou de la part de marché, la minimisation des coûts… Mais dans les dernières décennies, l’attention a été portée sur l’objectif le plus fondamental à savoir la maximisation de la richesse des actionnaires et par conséquent, la création de la valeur.

Pour réaliser alors cet objectif, il était question d’assurer une bonne prise des différentes décisions financières au sein de l’entreprise telles que : la décision d’investissement, la décision de financement et la décision de distribution…

Ceci-dit, les décisions financières, notamment le choix d’une structure de financement, doivent être prises dans l’objectif de maximiser la valeur de capitalisation des titres de propriété.

Ce sujet a fait l’objet de nombreuses controverses qui se sont divisées entre les classiques qui stipulent qu’en tenant compte de l’effet levier de l’endettement, il existe une structure financière qui maximise la valeur de la firme en minimisant son coût, et entre les néo-classiques, dont les pionner sont Modigliani et Miller, qui montrent dans leur travaux de 1958 que les choix financiers d’une firme n’affectent pas sa valeur et le coût du capital est complétement indépendant de la structure financière.

Hypothèses de base :

Plusieurs théoriciens ont opéré dans un marché parfait, libre de toute friction, pour identifier la structure du capital.

Il s’agit notamment que :

- Il n’y a pas d’impôt, ni de coût de transaction, de même, que le comportement des investisseurs est rationnel.

- Les coûts de faillite sont nuls, c’est à dire que la probabilité de défaillance est nulle.

- Il y a absence d’asymétries d’informations entre les agents et par conséquent les problèmes d’anti-sélection et d’aléa moral sont négligeables.

- Il y a absence de conflits d’intérêt entre les dirigeants et les actionnaires, et de ce fait, le dirigeant cherche à maximiser la valeur de la firme et non sa propre utilité.

- Les entreprises distribuent l’intégralité de leur bénéfice.

- Les agents peuvent prêter ou emprunter à un taux fixe et sans limite.

Table des matières

La structure financière selon les classiques

L’approche classique considère que la maximisation de la richesse des actionnaires est l’ultime objectif de la firme.

Celle-ci a un accès illimité aux ressources financières et opère dans un monde sans imperfections. Dans ces conditions, Durand (1952) affirme qu’il existe une structure financière optimale qui minimise le coût moyen pondéré du capital et de ce fait, maximise la richesse des actionnaires.

Ainsi une firme peut maximiser sa valeur en maximisant son endettement ou en opérant un choix judicieux entre dettes et fonds propres.

Le fondement de cette approche est basé sur deux notions fondamentales : l’effet levier de l’endettement et le coût du capital.

L’effet de levier

L’effet levier de l’endettement est le phénomène qui, en raison du recours à l’endettement amplifie la rentabilité des fonds propres en sens positif ou négatif.

On parle alors d’effet de levier de l’endettement sur la rentabilité financière pour décrire l’intérêt que peuvent trouver une entreprise et ses actionnaires à se financer par des emprunts bancaires.

Posons :

- Re= la rentabilité économique.

- RF=Rentabilité Financière. –

- iDF= Intérêts versés aux dettes financières.

- DF=Dettes Financières.

- RE= Résultat d’exploitation.

- I=Impôt sur les bénéfices.

- CP= Capitaux Propres.

D’un côté :

- Re= RE-I / CP+DF

- RE-I=Re (CP+DF)

D’un autre côté :

- RF= (RE-I-iDF) / CP

- RF= [Re (CP+DF)-iDF] / CP

- RF=Re+ [(Re.DF-iDF) / CP]

- RF = Re+ (Re-i) (DF / CP)

L’effet de levier explique donc le taux de rentabilité des capitaux propres en fonction du taux de rentabilité de l’actif économique et du coût de la dette.

D’où :

- Si Re> « i », la rentabilité financière RF augmente avec l’endettement. Dans ce cas, l’entreprise crée de la richesse à ses actionnaires et l’effet de levier présente alors un avantage croissant à ces derniers.

- Si Re< « i », la rentabilité financière RF diminue avec l’endettement. L’entreprise n’a pas donc intérêt à s’endetter.

- Si Re=« i », implique que RF=RE, le niveau d’endettement n’a pas d’influence sur la structure financière.

Le coût du capital

Chaque source de financement représente un coût pour l’entreprise, qui correspond au taux de rémunération exigé par les apporteurs de capitaux : taux de rentabilité des capitaux propres pour les actionnaires, coût de la dette pour les créanciers.

Le coût du capital est donc le coût des ressources engagées par l’entreprise dans son activité. Il correspond au coût moyen pondéré des dettes et des fonds propres (CMPC). Le coefficient de pondération est égal à la part relative des différents moyens de financement dans le financement total de l’entreprise.

CMPC = (FP / V) x kFP + (D / V) x kD

Avec :

- FP : fonds propres.

- D : fonds étrangers.

- V : valeur totale de l’entreprise (soit E+D).

- kD : coût des fonds étrangers.

- k : coût des fonds propres.

Exemple :

Soit une entreprise ayant une structure financière composée de 60% de fonds propres et de 40% de dettes financières. Si le rendement exigé par les actionnaires est de 9% et l’intérêt de l’emprunt de 6%, alors le coût du capital est de :

CMPC = 9% x 60% + 6% x 40% = 7,8%

Dans le cas où les fonds propres représentent 40% et les dettes 60% :

CMPC = 9% x 40% + 6% x 60% = 7,2%

- Impact de la structure financière sur le coût du capital :

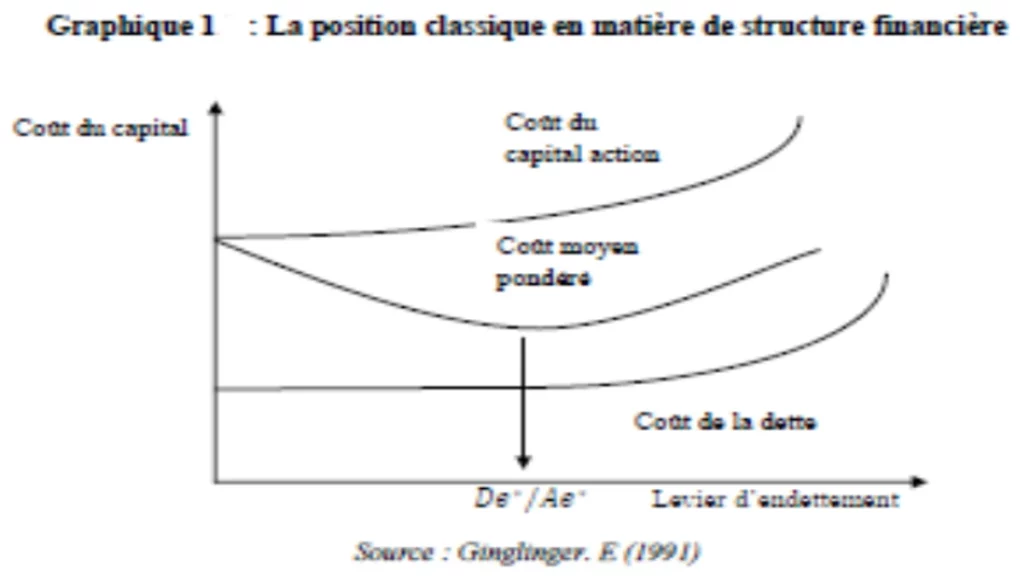

Selon les tenants de l’approche traditionnelle, il existe une structure du capital optimale située à un « certain » niveau d’endettement. Ce qui implique, pour ces derniers, que le coût du capital n’est pas indépendant de la structure du capital et que l’on peut, par un choix judicieux d’endettement, maximiser l’avoir des actionnaires.

La maximisation de la valeur d’une firme revient alors à minimiser le coût moyen pondéré du capital. Ce coût est à son minimum si le taux d’endettement est optimal.

Pour Durand (1952), le taux d’endettement optimal est atteint lorsque l’endettement est maximal.

Il considère deux entreprises ayant le même résultat d’exploitation. La première est endettée et la deuxième est entièrement financée par fonds propres. Les dividendes distribués par la firme endettée sont plus faibles et par conséquent la valeur de ses actions est réduite.

Cependant, sa valeur totale est supérieure à celle de l’entreprise non endettée. Ainsi, la valeur de l’entreprise est positivement corrélée avec son ratio d’endettement et négativement corrélé avec son coût moyen pondéré du capital.

Critiques

On peut dire que les classiques ont privilégié un endettement maximum puisqu’il conduit à réduire le coût global.

A ce niveau il est important de souligner que l’entreprise ne peut créer de la richesse à ses actionnaires en s’endettant que lorsque la rentabilité de ses actifs est supérieure aux taux d’intérêt de la dette.

Dans le cas contraire, toute augmentation du poids de la dette dans le financement se traduit par une dégradation de la rentabilité financière. On dit alors que l’entreprise est victime de l’effet de massue.

Et en admettant que cette hypothèse est toujours justifiée, l’entreprise devrait être financée à 100% par endettement pour maximiser sa valeur. Toutefois, ce cas parait irréaliste dans la mesure où il existe une limite à l’endettement des entreprises.

De plus, les classiques ignorent l’impact de la perception du risque par les actionnaires et les obligataires : un endettement croissant implique un risque croissant pour les investisseurs qui se traduit par l’exigence d’un taux de rentabilité plus élevé.

En effet, en cas de faillite de l’entreprise, les créanciers financiers seront systématiquement remboursés avant les actionnaires. Par ailleurs, la rémunération des créanciers financiers est contractuelle alors que celle des actionnaires est aléatoire.

De ce fait, le risque encouru par les créanciers financiers est nécessairement inférieur au risque supporté par les actionnaires. Dès lors, la rentabilité qui est exigée par les actionnaires est toujours supérieure à celle des créanciers financiers.

Ainsi, la prise en compte du risque va donner naissance à une structure financière optimale fondée sur une combinaison optimale de dette et de fonds propre : La minimisation du coût moyen pondéré du capital passe par l’augmentation de la part des dettes dans la structure financière jusqu’au point où le taux d’intérêt exigé par les bailleurs de fonds devient une fonction croissante du taux d’endettement.

La théorie classique de la structure du capital préconise une structure financière optimale sur la base du raisonnement suivant:

- En augmentant la part de la dette de manière modérée on peut réduire le coût du capital et donc augmenter la valeur de l’entreprise.

- Au-delà d’un certain seuil, l’exigence de rendement des actionnaires augmente parce que le risque financier s’accroît.

- Si la part de la dette est augmentée encore plus, le coût du capital est augmenté et la valeur de l’entreprise diminuée.

La structure du capital selon les néo-classique

Le principe de neutralité

En 1958, Modigliani et Miller ont montré que, sur un marché parfait, la valeur d’une firme était indépendante de son taux d’endettement.

Dans un monde sans fiscalité, la valeur de l’entreprise est indépendante de sa structure financière son taux de rentabilité global exigé étant constant quel que soit le niveau de l’endettement de la firme. Il n’existe donc pas de structure optimale du capital. Le dirigeant de l’entreprise n’a donc pas de choix optimal à faire.

Ceci-dit, toutes les formes de financement sont équivalentes et la valeur de la firme dépend seulement des flux de trésorerie qu’elle génère et non de la manière selon laquelle ces flux sont distribués en capitaux propres et en dettes.

Les choix de financement n’influencent pas la valeur de l’entreprise : ils modifient seulement la façon dont les flux de trésorerie se partagent entre actionnaires et créanciers (la valeur d’une pizza ne change pas lorsqu’on la découpe en 2, en 4, en 8…).

Les propositions de Modigliani et Miller

Proposition 1:

Deux firmes appartenant à la même classe de risque économique doivent nécessairement se voir attribuer la même valeur par le marché, même si elles ont une structure financière différente.

Ce modèle démontre que l’investisseur n’a aucune raison de valoriser différemment les deux entreprises puisque les deux firmes lui procurent un revenu identique. Il va vendre les actions de l’entreprise non endettée pour investir dans celle qui est endettée, et ce, jusqu’à ce que les valeurs des deux firmes soient égales.

Selon l’argumentation de MM, le procédé d’arbitrage permet d’établir un équilibre sur le marché, de telle manière que la valeur totale d’une entreprise ne dépende que des estimations de l’investisseur quant au risque et au revenu attendu de la firme et non de sa structure financière.

En effet, si les investisseurs préfèrent une structure financière, ils n’ont pas besoin d’arbitrer entre actions d’entreprises de structure différente, il faut juste répliquer dans leur portefeuille la structure financière souhaitée de sorte que les flux de trésorerie reçus soient les mêmes que ceux que leur aurait procurés une entreprises ayant la structure souhaitée.

Si les investisseurs trouvent que l’entreprise n’est pas assez endettée, il leur suffit d’aménager leur propre portefeuille en s’endettant : ils empruntent pour acheter des actions de l’entreprise et répliquent ainsi un endettement additionnel de l’entreprise.

Si, au contraire, les investisseurs trouvent que l’entreprise est trop endettée, ils annulent l’effet d’endettement dans leur portefeuille de titres en ajoutant des créances aux actions .Ils achètent à la fois des titres de dette et des actions de l’entreprise et répliquent un désendettement de l’entreprise

Dans l’hypothèse où les investisseurs peuvent prêter et emprunter au même taux d’intérêt que l’entreprise les résultats sont équivalents

Proposition 2

Les décisions d’investissement sont indépendantes des décisions de financement. Elles dépendent uniquement de la disponibilité d’investissements ayant une valeur actuelle nette positive.

Critiques

Les critiques adressées à l’analyse de Modigliani et Miller convergent autour de la remise en cause du « réalisme » du modèle.

L’hypothèse théorique de perfection des marchés, les critiques opposent l’imperfection de fait des marchés financiers. Or l’hypothèse de perfection joue évidemment un rôle central dans la justification des propositions de M.M., puisque la validité de ces dernières est conditionnée par l’intervention de mécanismes d’arbitrage qui, eux-mêmes, présupposent une parfaite substituabilité entre titres présentant des caractères analogues de risque et de rendement attendu

La structure du capital dans un marché parfait PDF

| Cours sur la structure du capital dans un marché parfait en PDF | Télécharger |