L’objectif des tableaux de flux de trésorerie est d’expliquer la variation de la trésorerie en mettant en lumière les opérations ayant dégagé ou consommé des ressources de trésorerie. Contrairement aux tableaux de financement présentés de manière homogène sur le modèle du PCG, il existe différentes présentations des tableaux de flux de trésorerie.

Nous présenterons dans cet article : Le tableau des flux de trésorerie de l’ordre des experts comptables

Table des matières

Principes généraux de tableau des flux de trésorerie de l’ordre des experts comptables

Modèles du tableau des flux de trésorerie de l’ordre des experts comptables

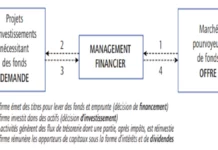

Le tableau des flux de trésorerie de l’ordre des experts comptables, comme les autres tableaux d’analyse des variations de la trésorerie, distingue trois principales fonctions dans l’entreprise :

- Activité : regroupe les opérations ne relevant pas de l’investissement ou du financement. Dans la pratique, les opérations d’activité correspondent à des cycles courts et regroupent :

– des opérations d’exploitation,

– des opérations hors exploitation : exceptionnelles, de répartition.

- Investissement : regroupe les opérations d’acquisition et de cession d’immobilisations incorporelles, corporelles et financières.

- Financement : regroupe les opérations permettant à l’entreprise de disposer de ressources d’origine externe :

– mouvements de capitaux propres (augmentation de capital, subventions d’investissement par exemple),

– mouvements des dettes (nouveaux emprunts, remboursements d’emprunts, etc.),

– mouvements liés à la distribution de dividendes.

Pour calculer la variation de la trésorerie liée à l’activité, Le tableau de flux de trésorerie de l’ordre des experts comptables utilise une méthode indirecte, c’est-à-dire en partant du résultat net ou du résultat d’exploitation, corrigés des éléments non encaissables ou non décaissables.

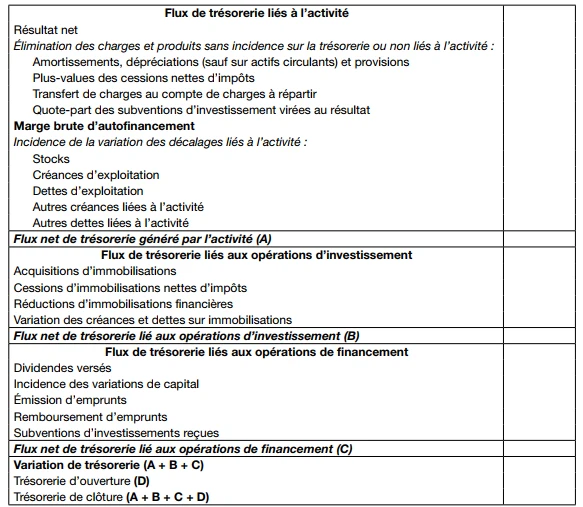

Alors que pour le tableau de financement du PCG, il n’existe qu’une seule présentation possible, il y a deux possibilités pour le tableau des flux de trésorerie de l’OEC.

- Modélé 1

Résultat Net – Produits non encaissables + Charges non décaissables – Plus-values sur cession d’immobilisations = Marge brute d’autofinancement (MBA)

MBA – Variation du BFR liée à l’activité = Flux net de trésorerie généré par l’activité

Tableau des flux de trésorerie de l’ordre des experts comptables à partir du résultat net

- modélé 2

Résultat d’exploitation – Produits d’exploitation non encaissables + Charges d’exploitation non décaissables = Résultat brut d’exploitation (RBE)

RBE – Variation du BFR d’exploitation = Flux net de trésorerie d’exploitation (FNTE)

FNTE – Produits hors exploitation rattachables à l’activité (financiers, exceptionnels) + Charges hors exploitation rattachables à l’activité (financières, exceptionnelles) + Participation des salariés + IS = Flux net de trésorerie généré par l’activité

Tableau des flux de trésorerie de l’ordre des experts comptables à partir du résultat d’exploitation

Nous ne reproduisons ci-après que le premier solde calculé selon la seconde option. Le calcul

des deux autres soldes est identique.

Structure du tableau des flux de trésorerie de l’ordre des experts comptables

Si le tableau de financement du PCG est construit autour de la relation Δ FRNG – (Δ BFRE + Δ BFRHE) = Δ Trésorerie, le Le tableau des flux de trésorerie de l’ordre des experts comptables n’impose aucune logique financière et dégage trois types de flux de trésorerie que l’analyste peut ensuite commenter « à sa guise ». Nous avons ainsi :

- le flux net de trésorerie lié à l’activité (A) ;

- le flux net de trésorerie lié aux opérations d’investissement (B) ;

- le flux net de trésorerie lié aux opérations de financement (C).

La variation de la trésorerie de l’exercice est ensuite calculée selon le schéma suivant :

Variation de trésorerie de l’exercice = A + B + C = Flux net de trésorerie généré par l’activité (A) + Flux net de trésorerie lié aux opérations d’investissement (B) + Flux net de trésorerie lié aux opérations de financement (C)

Une vérification est possible à partir des bilans. Mais pour cela, il faut déjà disposer d’une définition de la trésorerie. Celle-ci est calculée en tenant compte :

- des disponibilités ;

- des VMP si elles peuvent être rapidement transformées en liquidités (en l’absence de précision, cette hypothèse sera retenue) ; si non, les VMP doivent être inscrites en investissement ;

- des soldes créditeurs de banque s’ils ne correspondent pas à des financements (donc s’il s’agit de découverts momentanés) ; en l’absence de précision, on les inscrira en trésorerie.

Contrairement aux tableaux du PCG et Banque de France, les EENE ne sont pas retraités.

Principe de calcul du tableau des flux de trésorerie de l’ordre des experts comptables

Le principe général pour calculer chacun des flux de trésorerie est le suivant : Flux de fonds (flux de trésorerie potentiel)

± Δ créances et dettes correspondantes

= Flux net de trésorerie

Contrairement au tableau du PCG, les informations ne sont pas réparties entre les ressources et les emplois d’une part, les besoins et les dégagements d’autre part. Un signe positif ou négatif doit par contre être affecté à toutes les opérations en fonction de leurs conséquences sur la trésorerie.

On peut déterminer le signe avec « un peu de bon sens » ou en se référant au tableau suivant :

| TABLEAU DE FINANCEMENT PCG | TABLEAU OEC |

| Ressources (première partie) | Signe positif |

| Emplois (première partie) | Signe négatif |

| Besoins (seconde partie) | Signe négatif |

| Dégagements (seconde partie) | Signe positif |

Élaboration du tableau des flux de trésorerie de l’ordre des experts comptables

La logique calculatoire du Le tableau des flux de trésorerie de l’ordre des experts comptables est très semblable à celle du tableau de financement. Les points suivants doivent retenir l’attention de l’analyste :

Les flux de trésorerie liés à l’activité

Les opérations liées à l’activité reprennent toutes les charges et produits décaissables et encaissables de l’exercice à l’exception des produits de cession des immobilisations et des intérêts sur emprunts lorsqu’ils sont rattachés à la fonction financement (exceptionnellement).

L’impôt sur les sociétés est comptabilisé parmi les flux d’activité. Il n’est donc pas reclassé, sauf si le montant d’impôt sur les plus-values de cessions d’immobilisations est significatif. Dans ce cas, l’impôt correspondant sera ajouté au résultat net et retranché des flux de trésorerie liés à l’investissement.

Les produits des investissements financiers sont comptabilisés parmi les flux d’activité. Ils ne sont donc habituellement pas retraités. Ils peuvent, cependant, être comptabilisés dans les flux d’investissement lorsqu’ils sont considérés comme un retour sur investissement.

L’activité est donc une notion étendue de l’exploitation assez proche de la capacité d’autofinancement.

La norme 122 considère comme décaissables pour le calcul du fonds de roulement, les dotations aux provisions pour dépréciation de l’actif circulant (comptes clients et des stocks).

Pour le calcul du tableau de financement, ces postes sont considérés en valeur nette, les provisions sur actif circulant étant considérées comme décaissables.

Par contre, les effets escomptés non échus ne sont pas retraités comme dans le tableau Banque de France.

Le fait de considérer les postes clients pour leur valeur nette ou brute, n’a que peu d’incidence dans le tableau de financement. La différence constatée dans la capacité d’autofinancement correspond à une différence de sens contraire dans la variation du besoin en fonds de roulement d’exploitation.

Dans le Le tableau des flux de trésorerie de l’ordre des experts comptables, les charges à répartir sont considérées comme des non valeurs et ne sont pas traitées comme des acquisitions d’immobilisations. Par conséquent, les transferts de charges à répartir ne sont pas considérés comme des produits encaissables au niveau de la CAF.

+ Capacité d’autofinancement PCG

– Transfert de charges à répartir

± Dotations et reprises pour dépréciation des stocks

± Dotations et reprises pour dépréciation des comptes clients

= Capacité d’autofinancement Ordre des experts-comptables

De même, la variation des décalages de trésorerie sur opérations d’exploitation est égale à la variation du besoin en fonds de roulement d’exploitation élargie.

Besoin en fonds de roulement d’exploitation PCG

+ Dotations sur stocks et clients

– Reprises sur stocks et clients

± Autres dettes et créances hors exploitation en partie

= Besoin en fonds de roulement d’exploitation Ordre des experts-comptables

On peut résumer le flux de trésorerie lié à l’activité comme égal à :

Capacité d’autofinancement Ordre des experts-comptables

± Besoin en fonds de roulement d’exploitation Ordre des experts-comptables

Les flux de trésorerie liés aux opérations d’investissement

Les opérations d’investissement comprennent l’ensemble des acquisitions d’immobilisations excepté les charges à répartir considérées comme non valeur et inscrites en charges (transferts des CAR non considérés comme des produits et CAR non pris en compte dans les investissements) :

- Les flux de trésorerie liés aux opérations d’investissement fournissent une mesure des sommes affectées au renouvellement et au développement de l’activité en vue de préserver ou d’accroître le niveau des flux futurs de trésorerie.

- Les flux de trésorerie liés aux opérations d’investissement comprennent les encaissements et les décaissements pour :

– acquérir ou céder des immobilisations corporelles (terrains, constructions, matériel et outillage…) et incorporelles (marques, brevets…), y compris les immobilisations produites par l’entreprise et les frais de recherche et de développement inscrits à l’actif ; L’avis ne parle pas des frais d’établissement de manière spécifique, il semble donc que ceux-ci soient traités avec les acquisitions d’immobilisations incorporelles ;

– acquérir ou céder une part du capital d’autres entreprises ;

– acquérir ou céder d’autres immobilisations financières (dépôts et cautionnements, titres de placement exclus de la trésorerie…).

Les encaissements sur cessions d’immobilisations sont égaux aux prix de cessions des immobilisations majorées ou minorées de la variation des créances sur cessions d’immobilisations (compte 462).

Les subventions d’investissement reçues ne viennent pas en déduction du coût d’achat des immobilisations mais sont rattachées aux opérations de financement.

Les décaissements sur acquisitions d’immobilisations sont égaux au prix d’achat des immobilisations majorées ou minorées de la variation du compte Fournisseurs d’immobilisations.

Le crédit-bail n’est habituellement pas retraité. L’OEC préconise le retraitement uniquement pour les comptes consolidés sur option. Dans ce cas :

- aucun flux n’est enregistré à la signature du contrat. Il n’y a pas comme dans les autres tableaux la constatation d’une acquisition d’immobilisation en emplois et d’un nouvel emprunt de même montant en ressources ;

- la part de redevance correspondant aux frais financiers fictifs est prise en compte dans les flux d’activité (éventuellement les flux de financement si les intérêts sur emprunts y ont été traités) ;

- la part de redevance correspondant au remboursement du capital est prise en compte dans les flux de financement.

Les flux de trésorerie liés aux opérations de financement

La présentation distincte des flux liés aux opérations de financement permet d’identifier les sources de financement (augmentation de capital, nouveaux emprunts, subventions d’investissements…) et les décaissements y afférents (distribution de dividendes, remboursements d’emprunts…).

Les opérations de financement comprennent :

- Les encaissements nets de capital soit :

± Augmentation de capital moins le capital souscrit non appelé (compte 1011) et le capital souscrit appelé non versé (compte 1012)

– Diminution de capital (sauf celles résultant d’une imputation de pertes sur le capital)

- Les encaissements nets d’emprunts :

+ Nouveaux emprunts

– Remboursement d’emprunt

- Les dividendes distribués moins la variation du compte 457 « Dividende à payer ».

- La variation des comptes courants d’associés stables (si ceux-ci sont liquides, ils sont classés dans la trésorerie).

La trésorerie

La trésorerie est égale à la somme des variations d’activité, d’investissement et de financement.

- La définition de la trésorerie retenue par l’OEC est relativement stricte. Elle comprend les éléments suivants :

– Trésorerie active :

comptes de caisse,

comptes à vue,

comptes à terme et intérêts courus s’y rattachant sous réserve qu’ils aient été ouverts moins de trois mois avant la clôture et que leur échéance ne dépasse pas trois mois,

VMP ne présentant pas de risque significatif et pouvant être converties rapidement en

disponibilités.

– Trésorerie passive :

soldes créditeurs de banque momentanés (à l’exclusion des découverts autorisés),

intérêts courus non échus s’y rapportant.

Interprétation des éléments du tableau des flux de trésorerie de l’ordre des experts comptables

L’activité

La marge brute d’autofinancement qui est l’un des premiers éléments calculés dans le tableau des flux de trésorerie de l’ordre des experts comptables mesure la capacité de l’entreprise à dégager des ressources internes de son activité courante. Elle permet de faire face en priorité aux décalages de paiements induits par l’activité et mesurés par la variation du besoin en fonds de roulement lié à l’activité.

Le flux net de trésorerie généré par l’activité permet d’analyser la solvabilité de l’entreprise, notamment sa capacité à :

- rembourser ses emprunts ;

- payer les dividendes ;

- réaliser de nouveaux investissements sans faire appel à des financements externes, donc auto-financer sa croissance.

Au final, l’activité de l’entreprise doit dégager de la trésorerie faute de fragiliser l’entreprise qui dépend alors essentiellement de ressources externes pour survivre.

L’investissement

Le flux net de trésorerie lié aux opérations d’investissement, s’il est positif, permet de financer les investissements.

Il s’agit de permettre le renouvellement et le développement de l’activité en vue de préserver ou d’accroître le niveau futur des flux de trésorerie.

Le financement

Le flux net de trésorerie lié aux opérations de financement permet de combler le besoin de trésorerie résiduel découlant des opérations liées à l’activité et à l’investissement.

Au final, l’ensemble des opérations de la période ont une conséquence positive ou négative sur la variation de trésorerie (et donc la liquidité) de l’entreprise.

Intérêts et limites des modèles de tableau des flux de trésorerie de l’ordre des experts comptables

le tableau des flux de trésorerie de l’ordre des experts comptables est issu d’un grand nombre de réflexions internationales menées depuis 1988 conjointement par l’Ordre des experts-comptables français, le Comité des normes comptables anglais et l’IASC.

C’est pourquoi, un grand nombre d’articles ont été publiés sur le sujet à cette époque. Nous tentons ici d’en faire une synthèse mais nous vous incitons à lire par exemple l’étude de C. Hoarau « Le tableau de flux de trésorerie : contenu, intérêt et limites » parue dans la Revue de droit comptable, n° 93-2.

La structure du Le tableau des flux de trésorerie de l’ordre des experts comptables issue des recommandations internationales permet à son utilisateur de disposer d’informations essentielles pour l’analyse financière de l’entreprise.

- Ainsi, de manière générale, il est centré sur la notion de trésorerie (et non de fonds de roulement net global comme dans le cas du tableau de financement). Cette trésorerie a été élargie : elle englobe le disponible et les ressources directes mais également le quasi-disponible et les ressources exigibles quasi immédiatement.

- Plus précisément, le flux de trésorerie d’exploitation, proche de la CAF encaissée, permet d’apprécier la liquidité de l’entreprise. « Le tableau des flux de trésorerie de l’ordre des experts comptables permet également d’apprécier les causes de divergence entre le résultat comptable et la trésorerie, soit par le recours à la méthode indirecte de calcul du flux de trésorerie d’exploitation, soit lorsque la méthode directe est utilisée par la communication obligatoire en annexe du tableau de rapprochement correspondant. » (HOARAU)

- Au final, il convient de ne pas oublier que le tableau des flux de trésorerie de l’OEC est établi suivant les normes internationales ce qui facilite la comparaison interentreprises ou l’établissement de tableaux de flux pour les multinationales.

- Cependant, des critiques sont adressées au tableau des flux de trésorerie de l’ordre des experts comptables quant à la définition de certains éléments du tableau mais également sa fiabilité de manière plus générale…

- « Le rôle de la trésorerie dans le modèle adopté par les normalisateurs est critiquable. En effet, la trésorerie est considérée comme un solde résiduel, une variable dépendante des autres activités de l’entreprise. De plus, la définition qui en est donnée dans l’IAS 7 et plus encore dans la recommandation de l’OECCA expose cette conception de la trésorerie aux mêmes critiques que celles adressées au tableau de financement du PCG. » (HOARAU)

- La fonction d’exploitation ne fait l’objet d’aucune définition précise. Les opérations d’exploitation englobent les opérations que l’entreprise réalise dans le cadre de son activité d’ensemble. Elles recouvrent également les charges et produits financiers, les charges et produits exceptionnels (sauf les plus et moins-values de cessions), la participation et l’impôt sur les bénéfices.

- « L’appréciation des performances de l’entreprise à travers le tableau de flux de trésorerie, en particulier à partir du flux de trésorerie d’exploitation et de la trésorerie disponible après investissement, ne peut s’opérer à notre sens que sur la moyenne ou longue période. La volatilité des flux de trésorerie […] ne permet pas de les utiliser comme indicateur de performance sur courte période. » (HOARAU)