Comme leur nom le suggère, les ratios de liquidité ont été conçus pour fournir de l’information sur la liquidité d’une entreprise et ils sont parfois appelés « indicateurs de liquidité ».

Ils servent principalement à déterminer si l’entreprise est capable de payer ses factures à court terme sans trop de difficultés. Ces ratios portent donc surtout sur l’actif et le passif à court terme. Pour des raisons évidentes, les ratios de liquidité sont particulièrement intéressants pour les créanciers à court terme.

Puisque les gestionnaires financiers font constamment des affaires avec des banques et d’autres prêteurs à court terme, il est important de comprendre ces ratios.

Un des avantages d’examiner l’actif et le passif à court terme, c’est la forte probabilité que leurs valeurs comptables soient similaires à leurs valeurs marchandes. Souvent (mais ce n’est pas toujours le cas), ces éléments d’actif et de passif n’ont pas une durée de vie assez longue pour que les deux valeurs diffèrent considérablement.

C’est vrai pour une entreprise en exploitation qui n’a aucun problème à vendre ses stocks, c’est-à-dire à les transformer en comptes clients, et à recouvrer ces comptes à leur valeur comptable.

Même dans ce type d’entreprise, les stocks ne sont pas tous liquides puisqu’une partie peut être conservée de façon permanente à titre de stock tampon pour parer à des retards imprévus.

Par contre, comme n’importe quel autre type de quasi-espèces, les éléments d’actif et de passif à court terme peuvent varier et varient en réalité assez rapidement.

Par conséquent, les montants d’aujourd’hui ne sont pas nécessairement un indice fiable pour l’avenir. Par exemple, lorsqu’une entreprise éprouve des difficultés financières, qu’elle doit rembourser un prêt ou procéder à une liquidation, les stocks désuets et les comptes clients en retard ont souvent une valeur marchande très inférieure à leur valeur comptable

Dans cet article, nous analyserons l’efficacité de la gestion à court terme à travers les ratios de liquidité générale et immédiate.

Table des matières

Le ratio de liquidité générale

Le ratio de liquidité générale (current ratio) s’appelle aussi le ratio du fonds de roulement (working capital investment). Le fonds de roulement représente la différence entre l’actif à court terme et le passif à court terme.

Si le ratio de liquidité générale est positif, il s’agit d’une entreprise qui arrive à couvrir ses exigibilités à court terme (essentiellement les comptes fournisseurs) grâce à ses actifs à court terme (essentiellement les comptes clients et les stocks).

Le besoin en fonds de roulement est la variation de l’écart entre l’actif et le passif à court terme d’une année à l’autre. Lorsque le ratio est positif, cela indique que l’actif à court terme a crû à une plus grande vitesse que le passif à court terme.

En effet, le besoin en fonds de roulement, en pratique, est un investissement à court terme indispensable afin de maintenir l’entreprise à flot, de régler les comptes fournisseurs et de rembourser toute dette exigible sur une période inférieure à un an.

Ainsi, afin d’évaluer la capacité de l’entreprise à répondre à ses obligations à court terme, nous recourons au ratio de liquidité générale avec l’équation suivante :

Ratio du fonds de roulement = Actif à court terme / Passif à court terme

Si le ratio est supérieur à 1, cela indique que l’actif à court terme est supérieur au passif à court terme. C’est l’équivalent d’un fonds de roulement positif qui reflète la situation d’une entreprise jouissant d’un actif plus ou moins liquide en excès par rapport à son passif à court terme.

Dans le cas d’une entreprise belge, le ratio du fonds de roulement pour 2015 est le suivant :

Ratio du fonds de roulement = 708 $ / 540 $ = 1,31

Comme l’actif et le passif à court terme sont, en principe, convertis en espèces au cours des 12 mois qui suivent, le ratio du fonds de roulement constitue une mesure de la liquidité à court terme. L’unité de mesure est soit sous forme de dollars, soit un nombre de fois. On peut donc dire que l’entreprise dispose de 1,31 $ en actif à court terme pour chaque dollar de passif à court terme.

On peut ajouter que son passif à court terme est couvert 1,31 fois. Un créancier, et en particulier un créancier à court terme comme un fournisseur, préfère que ce taux de liquidité soit aussi élevé que possible.

Pour une entreprise, un tel taux de liquidité élevé signifie une certaine liquidité, mais il peut aussi indiquer une utilisation inefficace de l’encaisse et des autres actifs à court terme.

Sauf dans certaines circonstances extraordinaires, on s’attend à observer un ratio du fonds de roulement d’au moins 1. S’il était inférieur à 1, le fonds de roulement net (l’actif à court terme dont on soustrait le passif à court terme) serait négatif.

Cette situation serait surprenante pour une entreprise prospère, du moins dans la plupart des secteurs d’activité. Certains analystes posent qu’en règle générale, ce ratio devrait atteindre au moins 2,0, mais un tel chiffre peut être trompeur dans de nombreux secteurs d’activité.

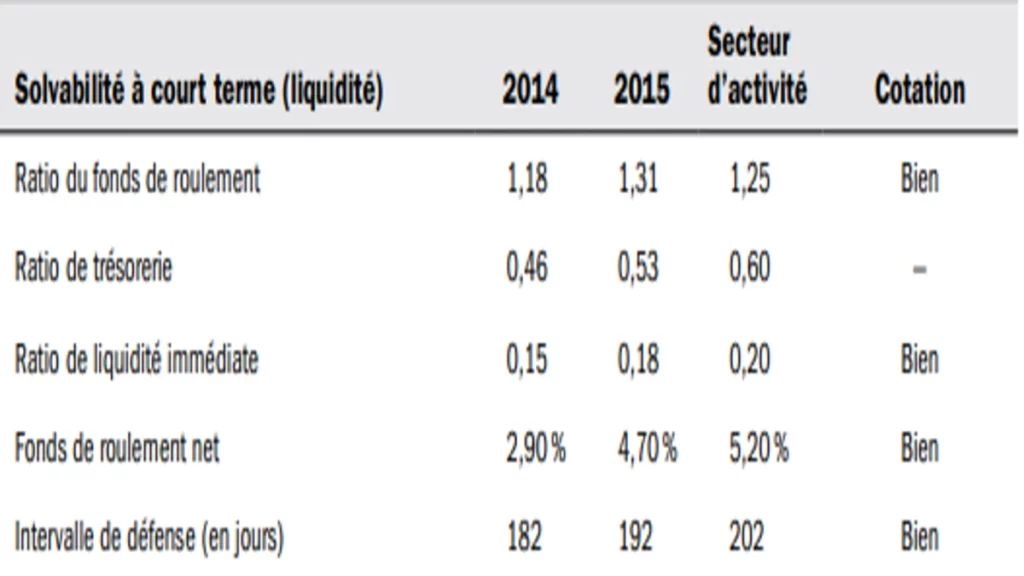

Si on applique ces considérations au cas de l’entreprise, en se basant sur le tableau 1 (voir ci-dessous), on constate que son ratio du fonds de roulement pour 2015, soit 1,31, est supérieur à celui de 2014, soit 1,18, et légèrement au-dessus de celui de la moyenne dans son secteur d’activité. C’est pourquoi l’analyste lui a attribué la cotation « Bien » (ou « OK ») pour ce ratio.

En règle générale, le ratio du fonds de roulement, comme n’importe quel autre ratio, varie sous l’effet de différents types de transaction.

Supposons par exemple que l’entreprise emprunte à long terme pour se procurer de l’argent. Cet emprunt a comme effet à court terme d’augmenter l’encaisse provenant du produit de l’émission de la dette et le passif à long terme. Par contre, le passif à court terme ne varie pas, de sorte que le ratio du fonds de roulement s’accroît.

Enfin, il faut noter qu’un ratio du fonds de roulement apparemment bas n’est pas nécessairement un mauvais signe si l’entreprise dispose d’une grande capacité d’emprunt inexploitée.

Le ratio de trésorerie (ou ratio de liquidité au sens strict)

Le rythme d’écoulement des stocks reste un impondérable qui peut affecter la qualité de l’interprétation du ratio de liquidité générale. C’est pour cette raison que nous l’excluons pour calculer le ratio de liquidité au sens strict, ou ratio de trésorerie immédiate. Celui-ci se calcule avec l’équation suivante :

Ratio de trésorerie = (Actif à court terme – Stock) / Passif à court terme

Grâce à ce ratio, nous comparons les actifs supposés liquides, ou dont la liquidation devrait se réaliser à moindres coûts, avec les passifs exigibles à court terme. Si le ratio est supérieur à 1, cela implique que l’entreprise est en mesure de répondre à ses obligations à court terme sans recourir à la vente de ses stocks.

En d’autres termes, elle peut rembourser ses fournis- seurs sans avoir à brader la marchandise entreposée et non encore vendue.

Voici le ratio de trésorerie de l’entrerise belge pour 2015 :

Ratio de trésorerie = (708 $ − 422 $) / 540 $ = 0,53

Ce ratio est un indicateur assez différent du ratio du fonds de roulement, car les stocks constituent plus de la moitié de l’actif à court terme de l’entreprise. Pour illustrer notre propos, on peut dire que, à la limite, si ces stocks consistaient en des centrales d’énergie nucléaire non vendues, il y aurait lieu de s’inquiéter.

Le tableau 1 fournit davantage d’information. Le ratio du fonds de roulement s’est amélioré de 2014 à 2015, mais il est toujours inférieur à la moyenne dans ce secteur d’activité. On pourrait en déduire que l’entreprise conserve relativement plus de stocks que ses concurrents, mais il faudrait plus de renseigne- ments pour savoir s’il s’agit d’un problème ou non.

Les autres ratios de liquidité

Maintenant, on examine brièvement trois autres mesures de liquidité. Un créancier à très court terme pour- rait être intéressé par le ratio de liquidité immédiate, qui se calcule de la manière suivante :

Ratio de liquidité immédiate = (Encaisse + Placements temporaires) / Passif à court terme

On peut vérifier que, dans le cas de l’entreprise belge, ce taux est de 0,18 en 2015. D’après le tableau 1, ci-dessus, il s’agit d’une légère amélioration par rapport à 2014 et un tel chiffre se situe à peu près dans la moyenne du secteur d’activité de l’entreprise. l’entreprise ne semble pas avoir de difficulté à se procurer de l’argent.

Le fonds de roulement net (FRN) étant fréquemment considéré comme le montant de liquidité à court terme d’une entreprise, on peut mesurer le ratio de ce montant par rapport au total de l’actif de la manière suivante :

Fonds de roulement net par rapport au total de l’actif = Fonds de roulement net / Total de l’actif

Une valeur relativement faible de ce ratio pourrait indiquer des niveaux bas de liquidité, toutes pro- portions gardées. Dans le cas de l’entreprise, en 2015, ce ratio est de (708 $ − 540 $) / 3 588 $ = 0,0468 ou 4,7 %. De même que pour le ratio de liquidité immédiate, les comparaisons avec 2014 et avec la moyenne du secteur d’activité montrent qu’il n’y a aucun problème.

Supposons enfin que la société belge est menacée par une grève et que les rentrées de fonds commencent à diminuer. Pendant combien de temps l’entreprise pourra-t-elle continuer à fonctionner ? On peut répondre à cette question à l’aide de la mesure de l’intervalle de défense, qui se calcule ainsi :

Intervalle de défense = Actif à court terme / Coûts d’exploitation moyens par jour

Le total des coûts pour 2015, si on exclut l’amortissement et les intérêts, s’élève à 1 344 $. Le coût moyen par jour est donc de 1 344 $ / 365 = 3,68 $. On obtient alors, comme mesure de l’intervalle, 708 $ / 3,68 $ = 192 jours. D’après ces calculs, l’entreprise pourrait tenir 6 mois, soit environ le même intervalle que ses concurrents

.

Les ratios de liquidité PDF

| Les ratios de liquidité en PDF | Télécharger |