Le risque de change concerne les entreprises qui ont des activités commerciales ou financières d’importation et d’exportation. Une évolution défavorable du cours de la devise peut alors :

- diminuer la marge bénéficiaire lors d’une vente à l’exportation facturée en devises ;

- ou (et) augmenter sensiblement le coût des biens achetés lors d’une importation.

Nous verrons comment une entreprise peut évaluer l’ampleur de ce risque et comment elle peut y faire face. Mais, d’abord, on va définir le risque de change

Table des matières

Définition du risque de change

Le risque de change est relatif à l’évolution du cours des monnaies étrangères. Il existe lorsque l’entreprise contracte des dettes ou des créances en devises, ou lorsqu’elle possède ou compte acquérir des avoirs en devises. Une entreprise ayant acheté des marchandises facturées en dollars risque une hausse de cette devise entre la date de facturation et la date de règlement.

Réciproquement, une entreprise qui attend l’encaissement d’une créance en dollars craint une baisse de la devise.

| Exemple applicatif Le 12 mars, une entreprise française a importé pour 10 000 $ de marchandises en provenance de Seattle, payables le 15 avril. Au 12 mars, le dollar US est à 0,83 €. La dette est donc de 10 000 × 0,83 = 8 300 €. Le 15 avril, au moment du règlement, le dollar US est à 0,85 €. Le règlement oblige l’entreprise française à acheter des dollars pour un montant total de 10 000 × 0,85 = 8 500 € afin de régler son fournisseur américain. Elle a couru un risque de change et a finalement supporte une perte de change de : 8 500 – 8 300 = 200 €. |

La mesure de l’exposition au risque de change

La mesure de l’exposition au risque de change est faite à partir de la position de change. Avant d’en montrer le calcul, nous présenterons la terminologie propre aux opérations de change.

Le marché des changes

Un marché non centralisé

Le marché des changes n’est pas un lieu physique. Il n’a pas de structure centralisée et les opérations sont conclues d’un pays à l’autre par l’intermédiaire de moyens modernes de communications très rapides.

Un marché de gré à gré

Bien qu’il possède certains segments « organisés », le marché des changes est essentiellement un marché de gré à gré, comportant un marché au comptant (Spot) et un marché à terme (Forward). Ces marchés se caractérisent par le fait que les échanges se font essentiellement entre banques.

La cotation des devises

Parités des devises, cross de devises ou pair de devises

Sur le marché des changes, on négocie une devise contre une autre. Ainsi parle-t-on, par exemple :

- d’acheter la parité $/¥ (dollar contre yen) : on achète du dollar en l’échangeant contre du yen ;

- ou de vendre la paire €/$ (euro contre dollar US) : on vend de l’euro en l’échangeant contre du dollar.

Le sens de l’opération (achat ou vente) s’applique sur la devise dite principale (c’est-à-dire la première citée de la parité), la deuxième devise est dite secondaire ou devise de contre-valeur.

Par ailleurs, les abréviations et les symboles utilisés pour les principales devises sont les suivants :

| Pays | Monnaies | Abréviations | Symboles |

| États-Unis | Dollar | USD | $ |

| Japon | Yen | JPY | ¥ |

| Europe | Euro | EUR | € |

| Angleterre | Livre sterling | GBP | £ |

| Canada | Dollar canadien | CAD | CAD |

| Suisse | Franc suisse | CHF | CHF |

Cotations au certain et à l’incertain

Les cours de change peuvent être exprimés de deux manières.

La cotation à l’incertain

C’est une cotation qui indique la quantité de monnaie locale nécessaire pour obtenir une unité donnée d’une devise.

Ainsi, calculer une cotation à l’incertain de l’euro (€) par rapport au dollar américain ($) revient à se poser la question : avec un dollar, combien aurons-nous d’euros ? Par exemple, 1 $ = 0,8 €.

La cotation au certain

C’est une cotation qui indique la quantité de devises obtenue en échange d’une unité de la monnaie locale. Pour la parité euro/USD, calculer une cotation au certain de l’euro (€) par rapport au dollar américain ($) revient à se poser la question : combien de dollars ($) obtenons-nous en échange d’une unité de la monnaie nationale (€) ? Par exemple, 1 € = 1,25 $.

Arithmétiquement :

- une cote à l’incertain est égale à l’inverse d’une cote au certain (1/cote au certain) ;

- une cote au certain est égale à l’inverse d’une cote à l’incertain (1/cote à l’incertain).

| Remarque Petit moyen mnémotechnique pour différencier une cotation au certain et à l’incertain : Un agent économique de la zone euro, qui veut connaître la valeur de l’euro contre des autres monnaies, connaît avec certitude le montant de sa monnaie (1 €), mais il devra regarder la cotation sur le marché des changes pour la devise étrangère. Le même agent économique de la zone euro, qui veut savoir la valeur d’une monnaie autre que l’euro, est dans l’incertitude dans le cours de cette devise par rapport à l’euro. |

| Exemple applicatif Le 29/08/N, la cotation de l’euro contre le dollar (€/$) est de 1,3592 (un euro équivaut à 1,3592 dollar US). – S’agit-il d’une cotation au certain ou à l’incertain ? – Déterminer son inverse et le qualifier. – Si la parité €/$ passe de 1,3592 à 1,3710, le cours de l’euro par rapport au dollar augmente-t-il ou baisse-t-il ? Il s’agit d’une cotation au certain puisqu’on exprime la quantité de devise pour une unité de monnaie locale. L’inverse de la cotation au certain est égal à 0,8803 (1/1,3592) : c’est une cotation à l’incertain (pour 1$ on obtient 0,8803 €). Si la parité €/$ passe de 1,3592 à 1,3710, le cours de l’euro par rapport au dollar augmente (on obtient plus de dollars pour un euro). |

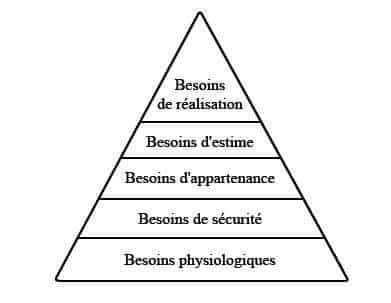

Le bid/ask

Les cours des devises sont généralement cotées sous forme d’écart (appelé spread). Si une banque propose à une entreprise cliente, le cours suivant pour un euro : 1,3625

Le cours « bid » est le cours acheteur, c’est le cours qui est le moins élevé. Il correspond au cours auquel la banque achète la devise.

Le cours « ask » est le cours vendeur, c’est le cours le plus élevé. Il correspond au cours auquel la banque vend la devise.

La position de change

Une entreprise peut avoir des engagements dans des devises différentes et pour des échéances multiples. La position de change traduit alors l’exposition d’une entreprise par devise et par échéance.

POSITION DE CHANGE = (Dépôts et prêts + Créances clients + commandes reçues) – (Emprunts + Dettes fournisseurs + commandes passées)

Si le solde est égale à zéro (les créances et les dettes sont égales), on dit que la position est fermée ; si non, elle dite ouverte.

Si la position est ouverte et débitrice (solde = devise à recevoir), on dit que la position est longue et le risque est une baisse de la devise (donc, une appréciation de l’euro).

Si un client vous doit 100 000 $ et si le cours de l’euro, entre l’acceptation de la commande et le règlement de la facture, passe de 1,15 $ à 1,3 $, l’entreprise risque de perdre 10 040 € (1/1,3 – 1/1,15) × 100 000.

Si la position est ouverte et créditrice (solde = devise à payer), on dit que la position est courte et le risque est une appréciation de la devise (donc, une dépréciation de l’euro).

| Exemple applicatif À la date du 1er mars N, une entreprise française détient une créance de 135 450 $ dont l’échéance est au 30 juin de la même année. Le cours du change le 1er mars N est le suivant : 1 € = 1,25 $. 1- Quelle est la nature de la position de change de cette entreprise ? Quel est le risque encouru ? L’entreprise détient une créance en devise : elle a une position longue en dollars ce qui l’expose à une baisse de son actif, donc une baisse du dollar par rapport à l’euro. 2- Quelle somme l’entreprise encaissera le 30 juin N si le change est : 1 € = 1,3545$ ? Quelle somme a-t-elle perdu ou gagné par rapport au 1er mars ? L’entreprise encaissera 100 000 € le 30 juin (135 450/1,3545). À la date du 1er mars, la créance était valorisée 108 360 (135 450/1,25). L’entreprise aura donc perdu 8 360 €, soit 7,7 %. |

| Exemple applicatif À la date du 1er février N, une entreprise canadienne constate les engagements suivants, en dollars et pour la même échéance (30 avril N) : – une créance clients de 55 000 $ ; – une dette fournisseurs pour 70 000 $ ; – un prêt de 15 000 $ ; – une commande passée auprès d’un fournisseur pour 10 000 $. 1- Calculez la position nette de change qui découle de ces informations. La position nette de change est de 10 000 $ au passif (55 000 + 15 000 – 70 000 – 10 000). 2- Quelle est la nature de la position de change de cette entreprise ? Quel est le risque encouru ? La position est courte et l’entreprise est exposée à la hausse du dollar. |

La nature de la position de change va déterminer la nature et l’importance des moyens à mettre en œuvre pour minimiser (ou neutraliser) le risque de change.

La couverture du risque de change

Si l’entreprise est exposée à un risque de change, elle peut décider (ou non) de s’en prémunir.

Opérations de change à terme

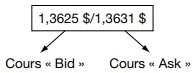

Sur le marché des changes au comptant, le paiement et la livraison des devises sont presque simultanés.

Il existe également un marché des changes à terme sur lequel les modalités de l’opération sont fixées immédiatement (prix de livraison, échéance, nature de la devise, quantités, etc.), mais où l’exécution (livraison) et le paiement sont différés dans le temps.

En fixant dès aujourd’hui le cours d’une opération future de change, une intervention sur le marché des changes à terme permet à une entreprise de couvrir sa position de change. Pour cela, l’exportateur (position longue) doit réaliser une vente à terme de la devise et, inversement, l’importateur doit réaliser un achat à terme. Par contre, le change ayant été fixé, l’entreprise ne pourra pas profiter d’une évolution favorable des cours.

Le cours à terme d’une devise est en principe différent du cours au comptant (spot). Cet écart provient du différentiel de taux d’intérêt entre celui de la monnaie locale et celui de la devise étrangère. En effet, une opération à terme sur devises peut s’analyser comme une double opération de prêt et d’emprunt de devises ; les relations qui lient cours à terme et cours au comptant sont alors les suivantes :

- Cours d’achat à terme = Cours de vente au comptant + Intérêts payés sur l’euro – Intérêts reçus sur l’USD.

- Cours de vente à terme = Cours d’achat au comptant + intérêts payés sur l’USD – Intérêts reçus sur l’euro.

Dans le cas d’une cotation au certain :

- Si les cours à terme sont supérieurs au cours au comptant, la différence est appelée « report » (le taux d’intérêt de la monnaie locale est supérieur au taux d’intérêt de la devise étrangère).

- Si les cours à terme sont inférieurs au cours au comptant, la différence est appelée « déport » (le taux d’intérêt de la monnaie locale est inférieur au taux d’intérêt de la devise étrangère).

Dans le cas d’une cotation à l’incertain, il suffira d’inverser les inégalités précédentes.

| Exemple applicatif On dispose des informations suivantes : – Cours au comptant du dollar à Paris 1 € = 1,35 $. – Cours à terme du dollar 1 € = 1,25 $. – Taux d’intérêt annuel sur le dollar à 3 mois = 3 %. – Taux d’intérêt annuel sur l’euro à 3 mois = 4 %. Le taux d’intérêt de l’euro est inférieur à celui de la devise : il y a déport… !!! Le déport est égal à 1,35 – 1,25 = 0,10 $. |

| Exemple applicatif Une entreprise exporte à destination de la Grande-Bretagne, pour un montant de 200 000 £, encaissable dans 3 mois. La banque de cette entreprise lui propose une couverture sur le change à terme (livre sterling contre de l’euro) avec les caractéristiques suivantes : • cours comptant : 1 £ = 1,275 € ; • et cours à 3 mois : 1 £ = 1,272 €. Qualifiez l’écart entre le cours Spot et le cours à terme. Écart entre le cours Spot et le cours à terme : 1,272 – 1,275 = 0,03 €. Il s’agit d’un déport devise. Quelle position devra prendre l’entreprise pour se protéger du risque de change ? Pour se protéger, l’entreprise qui se trouve en position longue en livres sterling, devra vendre à terme (3 mois) la livre sterling contre de l’euro. Quelle sera la valeur des sommes qui seront encaissées dans 3 mois ? Contrevaleur de la créance encaissée : 200 000 × 1,272 € = 254 400 €. Concluez sur l’opportunité de la couverture L’opportunité de la couverture doit s’apprécier au regard de la volatilité de la devise étrangère (£), car si l’entreprise est protégée en cas de baisse de la devise, l’entreprise ne peut profiter de l’évolution favorable (hausse de la livre sterling). Dans le cas présent, le coût de la couverture est égal au déport devise. |

Emprunt et dépôt en devises

Les emprunts et dépôts en devises correspondent à des avances en devises. Ces avances sont des crédits à court terme, libellés en devises et accordés par des banques aux entreprises exportatrices et importatrices. Les avances en devises peuvent revêtir deux formes :

- l’emprunt en devises ;

- le prêt ou dépôt en devises.

Les avances en devises permettent de financer les opérations d’importation ou d’exportation de marchandises. Ces avances vont permettre à l’entreprise de constituer une trésorerie en euros.

Emprunt en devises

Son mécanisme très similaire à la vente à terme de devises est le suivant :

l’entreprise exportatrice va emprunter auprès de sa banque une somme en devises ;

cette somme en devises sera ensuite convertie en euros au cours du jour (cours Spot) ;

l’entreprise remboursera à la banque le montant de l’emprunt en devises, lorsque le client de l’entreprise paiera en devises, à l’échéance prévue.

| Exemple applicatif Une entreprise exportatrice a facturé une vente de marchandises pour 100 000 USD. Cette créance est encaissable à une échéance de 2 mois. Le cours au comptant du dollar est de 0,75 €. On se demande alors : – Quel est le risque encouru par l’entreprise exportatrice sur sa créance ? – Quelle conséquence aura la mise en place d’un emprunt en devises de 100 000 USD sur une durée de 60 jours, au taux de 4 % ? Commençons par analyser la position : À échéance, le cours du dollar pouvant varier par rapport au cours du jour, l’entreprise exportatrice qui détient une créance en devises, est soumise à un risque de change. Si le cours du dollar croit (USD > 0,75 €), la contre-valeur en euros de la créance de l’entreprise sera plus importante, et l’entreprise bénéficiera d’un gain de change. Si le cours du dollar baisse (USD < 0,75 €), l’entreprise subira une perte de change. Mise en place d’une couverture par un emprunt en devises : L’entreprise encaisse une somme de 100 000 dollars provenant d’un emprunt en devises. Cette somme sera convertie en euros au cours du jour, soit 75 000 € (100 000 USD × 0,75). L’entreprise dispose d’un mode de financement immédiat de sa créance. À l’échéance, l’entreprise devra rembourser le montant de l’emprunt et les intérêts dus soit 666,67 USD (100 000 × 4 % × 60/360). Au total, la somme remboursée sera de 100 666,67 USD. Au final, la position longue est compensée par la position courte (emprunt) majorée du coût financier. |

L’emprunt en devises concerne en principe les entreprises exportatrices qui souhaitent :

- s’assurer une couverture de change (l’emprunt en devises étant une position courte qui vient s’imputer sur les positions longues de l’entreprise) – [Autocouverture] ;

- et un moyen de financement de ses exportations [Autofinancement].

Placements en devises

Ce type d’opération concerne les entreprises importatrices qui souhaitent s’assurer une couverture de change. Le placement en devises suppose que l’entreprise détienne des excédents de liquidités (en devises) ou emprunte à sa banque.

Le placement de cette trésorerie par l’entreprise constitue une position longue en devises, qui vient s’imputer sur la position courte, constituée par la dette libellée en devises et liée à l’importation.

Les entreprises peuvent ainsi obtenir des conditions favorables de placement (taux de placement en devise > taux de placement en euro) ou d’emprunt (coût de l’emprunt en devise < coût du financement en euro), de leurs banques.

Néanmoins, les avances en devises (emprunts ou placements) présentent un certain nombre de contraintes :

- les emprunts et les placements présentent l’inconvénient d’alourdir le bilan des entreprises ;

- la gestion de ces opérations nécessite un suivi permanent de la position financière contre la devise ;

- le mécanisme de l’avance en devises ne constitue pas un mode de couverture systématique du risque de change, car l’entreprise emprunteuse devra acheter des devises pour rembourser l’emprunt à échéance.

Les options de change et assimilés

Options de change

Définition d’une option de change

Moyennant le paiement d’une prime, l’acheteur d’une option de change se donne la possibilité d’acheter (call) ou de vendre (put) une devise, à un prix fixé d’avance (prix d’exercice).

Caractéristiques d’une option de change

La prime est payée par l’acheteur de l’option ; elle correspond au prix de l’option.

Le prix d’exercice (strike) est le prix auquel on peut exercer l’option. Il existe, principalement, deux types d’opérations sur les options de change :

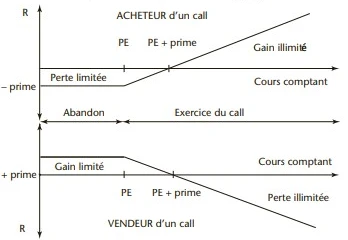

- L’option d’achat (call)

– L’acheteur d’une option d’achat anticipe une hausse des cours : il exercera l’option au prix d’exercice (PE) et encaissera la plus-value. Si les cours baissent, il abandonne ou vend l’option. Il perd alors la prime et encaisse le prix de vente.

– Le vendeur de l’option d’achat doit vendre au prix d’exercice si l’acheteur exerce l’option. Il encaisse alors la prime. Si le cours diminue et que l’acheteur n’exerce pas l’option, il ne vend pas le sous-jacent mais encaisse toujours la prime. Le vendeur anticipe une stabilité du cours en dessous du prix d’exercice.

| Exemple applicatif une société Belge a effectué pour 50 000 $ d’importations qu’elle doit régler en dollars. Pour se couvrir, elle achète des options d’achat (call) au prix d’exercice de 0,75 (1 $ = 0,75 €). La prime est de 0,02 € par dollar. a. Le dollar augmente et vaut 0,78 € à l’échéance. La société exerce ses options. Elle décaisse le montant de son achat, 50 000 × 0,75 = 37 500 €, et celui de la prime, 50 000 × 0,02 = 1 000 €, soit un total de 38 500 €. En l’absence de couverture, elle aurait décaissé les dollars pour un montant de 50 000 × 0,78 = 39 000 €. b. Le dollar baisse et vaut 0,73 €. La société n’exerce pas l’option et décaisse le montant de son achat (50 000 × 0,73) et celui de la prime 1 000 €, soit 36 500 € + 1 000 € = 37 500 € |

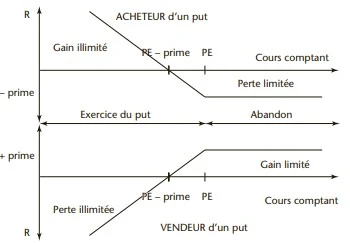

- L’option de vente (put)

– L’acheteur d’une option de vente anticipe une baisse des cours : il exercera l’option au prix d’exercice (PE) et encaissera la plus-value. Si les cours montent, il abandonnera ou vendra l’option, perdant alors la prime et encaissant le prix de vente.

– Le vendeur de l’option de vente doit acheter au prix d’exercice si l’acheteur exerce l’option (baisse des cours). Il encaisse alors la prime. Si le cours monte et que l’acheteur n’exerce pas l’option, il ne vend pas mais encaisse toujours la prime. Le vendeur anticipe donc une stabilité du cours au-dessus du prix d’exercice.

| Exemple applicatif une société Suisse doit encaisser 20 000 $ dans 3 mois. Elle craint une baisse du dollar et achète des options de vente (put) au prix d’exercice de 0,75 (1 $ = 0,75 Franc suisse). La prime est de 0,02 Franc suisse par dollar. a. Le dollar augmente et vaut 0,78 Franc suisse. La société abandonne l’option et vend 20 000 $, pour un total de 20 000 × 0,78 = 15 600 Franc suisse, moins la prime de 400 € ; elle encaisse un montant net de 15 200 Franc suisse. b. Le dollar diminue. Il s’échange contre 0,73 Franc suisse. La société exerce l’option et vend 20 000 $ à 0,75 Franc suisse = 15 000 Franc suisse moins la prime de 400 Franc suisse. Elle encaisse donc un montant net de 14 600 Franc suisse. En l’absence de couverture, elle aurait encaissé : 20 000 × 0,73 = 14 600 Franc suisse |

Le swap de devises

Le swap de devises est une opération de gré à gré par laquelle deux opérateurs conviennent d’échanger le service de deux dettes (principal et intérêts) libellées dans deux devises différentes. Cette opération, comme le swap de taux d’intérêt, est contractée pour plusieurs années.

Le swap comporte trois étapes :

- échange de capitaux (ou principal) à la date du contrat ;

- échange des intérêts aux dates convenues ;

- échange des capitaux (ou remboursement du principal) à la fin du contrat.

Les swaps de devises sont souvent utilisés :

- entre groupes de sociétés qui empruntent dans la devise du pays d’installation (ex. : société mère et filiales dans deux pays différents) ;

- pour se protéger contre une hausse de la monnaie dans laquelle les entreprises ont emprunté (exportateurs) car le swap permet d’encaisser le même montant qui est décaissé dans le cadre de l’emprunt.

| Exemple applicatif Une société A a emprunté 1 000 000 $ au taux de 5 %, remboursable in fine dans 3 ans. Une société B a réalisé un emprunt de 900 000 € au taux de 6 %, remboursable in fine dans 3 ans. Les sociétés A et B réalisent un swap de devises. Le cours du dollar est de 0,75 €. a. À la date de signature du contrat de swap, les sociétés échangent leurs capitaux : – la société A prête 1 000 000 $ à la société B ; – la société B prête 900 000 € à la société A. b. Chaque année (fin d’année 1 et fin d’année 2), à la date d’échéance du swap, chaque société verse à l’autre les intérêts dans chaque devise : – la société A verse 900 000 € × 6 % = 54 000 € à la société B ; – la société B verse 1 000 000 $ × 5 % = 50 000 $ à la société A. c. À l’échéance du swap (fin de la 3e année), chaque société rembourse le capital emprunté et paie le dernier montant d’intérêts : – la société A verse à B : 900 000 € + 54 000 € (capital + intérêt dernière année) ; – la société B verse à A : 1 000 000 $ + 50 000 $. |

La garantie Coface

La Coface (Compagnie française d’assurance pour le commerce extérieur) est un organisme qui garantit les exportateurs du paiement de leurs créances moyennant une prime. La garantie Coface est une technique de transfert de risque sur une contrepartie dans le cadre d’un contrat d’assurance.

En matière de couverture de change, si le cours de la devise à l’échéance est inférieur au cours de la créance initiale, la Coface verse la différence à l’entreprise ; par contre si le cours à l’échéance est supérieur, l’exportateur reverse la différence à la Coface. Dans tous les cas, l’exportateur verse une prime à la Coface pour rémunérer le service rendu.

Conclusion

Une entreprise réalisant des opérations d’import-export doit établir sa position de change de transactions, devise par devise et par échéance, afin de déterminer le risque de change supporté pour gérer la trésorerie devises. Elle doit ensuite décider :

- d’éluder le risque en sollicitant des paiements en monnaie nationale ou au comptant ;

- de spéculer en considérant alors que le risque est marginal et qu’une couverture serait trop onéreuse par rapport au risque ;

- de se couvrir avec des outils à terme ferme ou des produits optionnels.

L’entreprise peut mixer ces différentes possibilités et moduler sa couverture en fonction de son évaluation du risque

La gestion du risque de change PDF

| La gestion du risque de change en PDF | Télécharger |